「7回税理士を変更した私が断言します。役員報酬の決め方一つで、会社に残るキャッシュは年間350万円も変わります」。

私、株式会社ウェブブランディングの佐藤健一です。

14年間の会社経営で7人もの税理士と付き合い、中には会社の存続を揺るがすほどの大きな失敗も経験しました。

特に、私が選んだ税理士のミスで社長に1,500万円もの役員貸付金が発生してしまった苦い経験は、今でも忘れられません。

この一件で、役員報酬や税務処理の知識不足が、いかに会社に致命的なダメージを与えるかを骨身にしみて感じました。

この記事では、そんな私の失敗と成功の全てを基に、単なる節税テクニックではない、「会社とあなたの手元にお金を残す」ための戦略的な役員報酬の決め方を、包み隠せずお話しします。

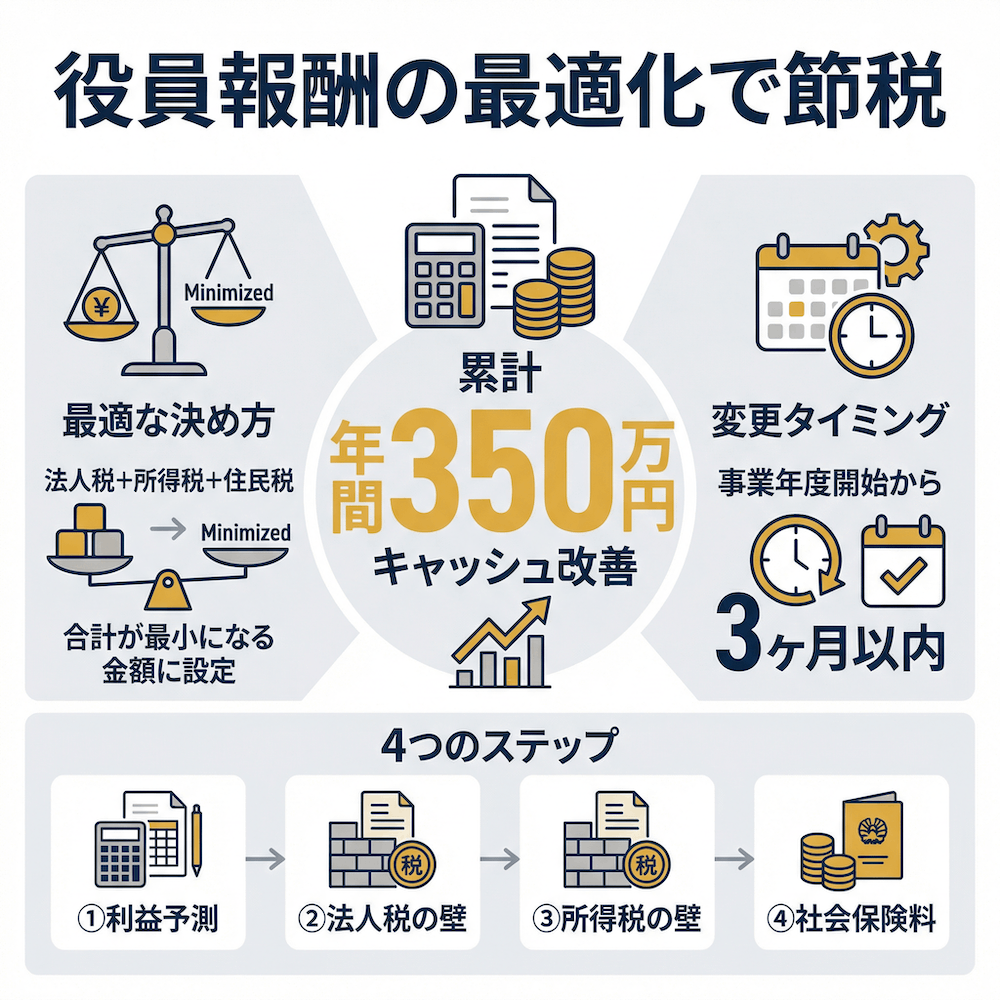

【この記事の結論】役員報酬の最適な決め方と節税のポイント

| 質問(知りたいこと) | 結論(やるべきこと) |

|---|---|

| 最適な役員報酬の決め方は? | 「法人税と個人の税金(所得税・住民税)の合計額」が最も少なくなる金額に設定します。 |

| いつまでに決めればいい? | 原則として、事業年度開始から3ヶ月以内に決定または改定する必要があります。 |

| 具体的な節税方法は? | 役員社宅や出張手当(日当)といった、給与以外の方法で役員の手取りを増やす施策を併用します。 |

| 注意すべき点は? | 一度決めた役員報酬は、原則として事業年度の途中では変更できません。変更すると経費として認められない可能性があります。 |

税理士を変えるだけで

年間100〜300万円のキャッシュ改善

「地元の税理士で妥協」していませんか?都市圏のトップレベル税理士と繋がり、節税・融資・経営革新で会社の資金繰りに差がつきます。

※法人の顧問契約・経営改善に特化したサービスです

※個人の確定申告や相続のみのご相談は受け付けておりません

そもそも役員報酬とは?給与との違いと3つの基本ルール

役員報酬の話をする前に、まず大前提として「役員報酬は従業員の給与とは全く違う」ということを理解する必要があります。

私も最初は「会社から貰うお金なのだから同じだろう」と軽く考えていましたが、この認識の違いが後々の大きな失敗につながりました。

従業員の給与とは全く違う!損金算入の壁

従業員に支払う給与は、会社の経費(損金)として計上できます。

しかし、役員報酬は原則として損金に算入できません。

なぜなら、役員が自分の報酬を自由に決められると、期末に利益が出そうになったら報酬を上げて法人税を不当に安くする、といった「利益操作」ができてしまうからです。

税の公平性を保つため、国は役員報酬が経費になるための厳しいルールを設けているのです。

【最重要】損金算入が認められる3つの支払い方

役員報酬を損金として認めてもらうには、国税庁が定める以下の3つのいずれかの方法で支払う必要があります。

1. 定期同額給与

毎月決まった日に、決まった金額を支払う方法です。中小企業の役員報酬は、ほとんどがこの形式です。

2. 事前確定届出給与

役員への賞与(ボーナス)のようなものです。「いつ、いくら支払うか」を事前に税務署に届け出て、その通りに支払う場合に損金として認められます。

3. 業績連動給与

会社の利益などの業績に連動して報酬額が決まる方法です。算定方法が複雑なため、主に大企業で採用されており、中小企業ではほとんど使われません。

正直に言うと、中小企業の経営者がまず理解すべきは「定期同額給与」です。

これを完璧にマスターすることが、キャッシュを残すための第一歩だと断言します。

なぜ役員報酬は自由に変更できないのか?

定期同額給与のルールがあるため、役員報酬は原則として事業年度の途中では変更できません。

変更が認められるのは、基本的に「事業年度開始から3ヶ月以内」の年1回だけです。

私も昔は「後から利益が出たら報酬を上げればいい」と考えていましたが、それは大きな間違いでした。

このルールを知らないと、せっかく支払った報酬が経費として認められず、法人税と所得税の二重課税という最悪の事態を招くことになります。

【失敗談から学ぶ】役員報酬で絶対にやってはいけない3つの間違い

理論は分かっても、実践で失敗するのが経営です。

ここでは、私が過去に犯した、あるいは他の経営者から相談された「役員報酬で絶対にやってはいけない3つの間違い」をお話しします。

間違い1:どんぶり勘定で金額を決めてしまう

正直に言うと、最初の税理士とは「とりあえず月50万で」といった感じで役員報酬を決めていました。

しかし、これは非常に危険です。

役員報酬を決めるときは、

- 法人税

- 所得税・住民税(個人)

- 社会保険料(会社負担+個人負担)

この3つのバランスを常に考えなければなりません。

報酬を上げれば個人の税金と社会保険料が上がり、下げれば会社の利益が増えて法人税が上がります。

このトータルコストを考えずに金額を決めると、気づかないうちに大損しているケースが本当に多いのです。

間違い2:事業年度の途中で勝手に金額を変える

「今期は思ったより利益が出たから、自分の報酬を少し増やそう」

この考えが、税務調査で最も指摘されやすい典型的なパターンです。

前述の通り、事業年度の開始から3ヶ月を過ぎて役員報酬を増額した場合、その増額分は損金不算入となります。

つまり、増額分は経費として認められず、会社はその分に法人税を払った上で、役員個人も所得税・住民税を支払うという二重課税の状態になってしまうのです。

これは本当に無駄な税金であり、絶対に避けなければなりません。

間違い3:高すぎる報酬で会社のキャッシュを圧迫する

「法人税を払うくらいなら、役員報酬を高くして個人で貰った方が得だ」

これもよくある誤解です。

確かに、役員報酬を増やせば会社の利益は減り、法人税は安くなります。

しかし、忘れてはならないのが「社会保険料」の存在と「会社の成長資金」です。

役員報酬を上げると、会社と個人が折半で負担する社会保険料も大きく増加します。

さらに、会社の内部留保(利益)が減るため、将来の投資や、万が一の時のための運転資金が不足するリスクが高まります。

私の経営哲学は「利益よりもキャッシュフローが最優先」。無理な節税で会社の体力を奪うことだけは、絶対にしてはいけません。

【実践編】会社と個人の手取りを最大化する役員報酬の決め方4ステップ

では、具体的にどうやって役員報酬を決めれば良いのか。

私が現在の税理士と実践している「会社と個人の手取りを最大化する」ための4つのステップをご紹介します。

ステップ1:会社の利益を予測する

まず、スタート地点は「今期の利益がいくらになりそうか」を予測することです。

過去の実績や今後の事業計画を基に、売上と経費を現実的に見積もり、年間の利益予測を立てます。

この予測が甘いと、全ての計画が崩れてしまいます。

私の場合は、毎月の月次決算で税理士としっかり打ち合わせを行い、予測とのズレを常に確認・修正しています。

ステップ2:「法人税率の壁」を意識して報酬の上限を考える

次に、法人税の税率が変わる「壁」を意識します。

中小企業の場合、課税所得(利益)のうち年800万円以下の部分には15%の軽減税率が適用されますが、800万円を超える部分には23.2%の税率がかかります(2025年12月現在)。

つまり、利益が800万円を大きく超えそうな場合は、その超過分を役員報酬として支給することで、高い法人税率(23.2%)を回避し、個人の所得税率(後述)と比較して有利な方を選ぶ、という戦略が成り立ちます。

ステップ3:「所得税・住民税の壁」を意識して個人の手取りをシミュレーション

役員報酬は個人の給与所得となるため、所得税と住民税がかかります。

所得税は累進課税といって、所得が高くなるほど税率も上がっていきます。

【所得税の速算表(2025年12月現在)】

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

この表を見て、税率が大きく変わるポイント(例:695万円、900万円など)を意識することが重要です。

例えば、法人税率23.2%を払うより、所得税率20%や23%の方が有利になる、といった比較検討を行います。

このシミュレーションは非常に複雑なので、必ず税理士に複数のパターンを計算してもらうべきです。

ステップ4:社会保険料の負担も考慮して最終決定する

最後に、そして最も見落としがちなのが「社会保険料」です。

健康保険料と厚生年金保険料は、会社と個人で約半分ずつ負担します。この合計負担率は約30%にもなり、税金以上にインパクトが大きいのです。

社会保険料は「標準報酬月額」という基準で決まります。

報酬額が一定のラインを超えると等級が上がり、保険料も増加します。

この社会保険料の負担額まで含めて、会社と個人のトータルコストが最も低くなる役員報酬額を探し出すことが、最終ゴールです。

私が現在の税理士に変更して「年間350万円のキャッシュが残った」最大の要因は、まさにこの法人税・所得税・社会保険料の3つを統合した精密なシミュレーションにありました。

役員報酬はいつ、どうやって変更する?手続きと注意点

最適な役員報酬額が決まったら、次は正式な手続きが必要です。

この手続きを怠ると、せっかくの計画が台無しになるので注意してください。

原則は「事業年度開始から3ヶ月以内」の年1回

繰り返しになりますが、役員報酬を変更できるタイミングは、原則として事業年度開始日から3ヶ月以内です。

例えば、3月決算の会社であれば、4月1日から6月30日までの間に変更手続きを完了させる必要があります。

変更に必要な手続きは?株主総会議事録を忘れずに

役員報酬の変更には、株主総会の決議が必須です。

たとえ社長一人の会社であっても、形式的に株主総会を開き、その証拠として「株主総会議事録」を作成・保管しなければなりません。

この議事録は、税務調査で必ずチェックされる最重要書類の一つです。私も過去の税理士にこの重要性を教えてもらえず、危ないところでした。議事録がないと、報酬の変更自体が認められないリスクがあります。

社会保険料の等級が変わる場合は「月額変更届」を提出

役員報酬の変更によって、社会保険の標準報酬月額が2等級以上変動する場合は、年金事務所へ「被保険者報酬月額変更届(月額変更届)」を提出する必要があります。

これを忘れると、正しい社会保険料が徴収されず、後々トラブルになる可能性があります。

例外的に期中の変更が認められるケースとは?

原則は期中変更不可ですが、例外も存在します。

- 臨時改定事由: 役員の地位が変わった(例:平取締役から代表取締役に就任した)など、職務内容に重大な変更があった場合。

- 業績悪化改定事由: 経営状況が著しく悪化し、第三者である株主や取引先との関係上、役員報酬を減額せざるを得ない場合。

ただし、これらはあくまで例外です。

安易に「業績が悪化したから」という理由で報酬を変更すると、税務署に否認される可能性が高いです。必ず事前に税理士に相談してください。

よくある質問(FAQ)

Q: 役員報酬を0円にすることはできますか?

A: はい、可能です。ただし、社会保険の加入義務は原則として残ります。また、生計を立てるために会社からお金を引き出すと「役員貸付金」とみなされ、税務上の大きなリスクが生じる可能性があります。

私の会社で起きた1,500万円の役員貸付金問題も、元はと言えば経理処理のミスでした。報酬を0円にする場合は、そのリスクを十分に理解した上で、税理士と相談して決定すべきです。

Q: 資金繰りが厳しく、決めた報酬を払えない場合はどうなりますか?

A: 資金繰りが厳しい場合、役員報酬を「未払い計上」することは可能です。 正しく会計処理すれば、未払いでも損金として認められます。 ただし、長期間未払いのままだと、税務署から「支払う意思がない」と判断され、損金算入を否認されるリスクがあります。

資金繰りが厳しい場合は、未払いにする前に、前述の「業績悪化改定事由」による報酬の減額手続きを検討するのが安全です。

Q: 家族を役員にして報酬を払う場合の注意点はありますか?

A: 家族への役員報酬は、所得を分散させることで世帯全体の手取りを増やす有効な節税策です。しかし、勤務実態に見合わない高額な報酬は、税務調査で否認されるリスクが非常に高いです。 「常勤か非常勤か」「どのような業務を担当しているか」といった勤務実態を客観的に説明できるように、業務日報などの記録を残しておくことが重要です。

Q: 役員賞与(ボーナス)を出すことはできますか?

A: 役員賞与は原則として損金になりません。もし損金にしたい場合は、「事前確定届出給与」として、事前に税務署へ支給日と金額を届け出る必要があります。 この手続きを忘れると全額が損金不算入となるため注意が必要です。 毎月の報酬と賞与を組み合わせて社会保険料を最適化する方法もありますが、専門的な知識が必要なため、信頼できる税理士への相談が不可欠です。

Q: 結局、どの税理士に相談すれば良いのでしょうか?

A: 私が7回の税理士変更で学んだのは、「会社の成長ステージと経営者の価値観に合うパートナーを選ぶべき」ということです。役員報酬の最適化について相談するなら、少なくとも「法人税、所得税、社会保険料をトータルでシミュレーションしてくれる」「キャッシュフロー改善の視点で具体的な提案をしてくれる」税理士を選ぶべきです。

初回相談で、あなたの会社の状況をどれだけ親身に聞いてくれるかを見極めるのが良いでしょう。

まとめ

役員報酬の最適化は、単なる節税ではなく、会社とあなた個人のキャッシュフローを最大化するための重要な経営戦略です。

私も過去、税理士選びの失敗から手痛い経験をしましたが、信頼できるパートナーを見つけたことで、年間350万円ものキャッシュ改善を実現できました。

重要なのは、法人税、所得税、社会保険料という3つの要素を常に天秤にかけ、トータルで最も有利なバランスを見つけ出すことです。

この記事でお伝えしたステップを参考に、ぜひあなたの会社の状況に合わせたシミュレーションをしてみてください。

もし少しでも不安があれば、それは税理士を変えるサインかもしれません。

「そうだ、税理士を変えよう。」

その一歩が、あなたの会社の未来を大きく変えるはずです。

━━━━━━━━━━━━━━━━━━━━━━━━

✓ 私が7回も税理士を変更した理由、それは…

━━━━━━━━━━━━━━━━━━━━━━━━

税理士選びで失敗すると、年間数百万円のキャッシュを失います。

私自身、2人目の税理士の経理処理ミスで社長に役員貸付金1,500万円が発生し、

社長は今も毎月30万円以上を返済し続けています。私が選んだ税理士のミスで、社長に大きな負担をかけてしまいました。

でも、7社目の税理士に出会ってから、年間350万円のキャッシュが残るようになりました。

「税理士を変えたいけど、どうやって探せばいいかわからない…」

だからこそ、私は自らの失敗経験を活かして「税理士ベスト」を創りました。

私のような苦い経験をする経営者を減らしたい。その一心で立ち上げたサービスです。まずは無料で相談してみてください。