はじめまして、株式会社ウェブブランディングで税理士紹介サービス「税理士ベスト」の事業部長を務めている佐藤健一と申します。

突然ですが、あなたは今の税理士に満足していますか?

実は私、この会社で14年間働く中で、7回も税理士を変更してきました。

特に忘れられないのが、私が選んだ税理士のミスで、社長に1,500万円もの役員貸付金が発生してしまったことです。

社長は今も、実際には借りていないお金を会社に返済し続けています。

この痛恨の経験から、私は「税理士選びは経営の根幹を揺るがす」と痛感しました。

この記事では、私の壮絶な失敗と成功体験をもとに、よくある不満ランキングから見えてきた「本当に変えるべき税理士」の決定的な特徴を、包み隠せずお話しします。

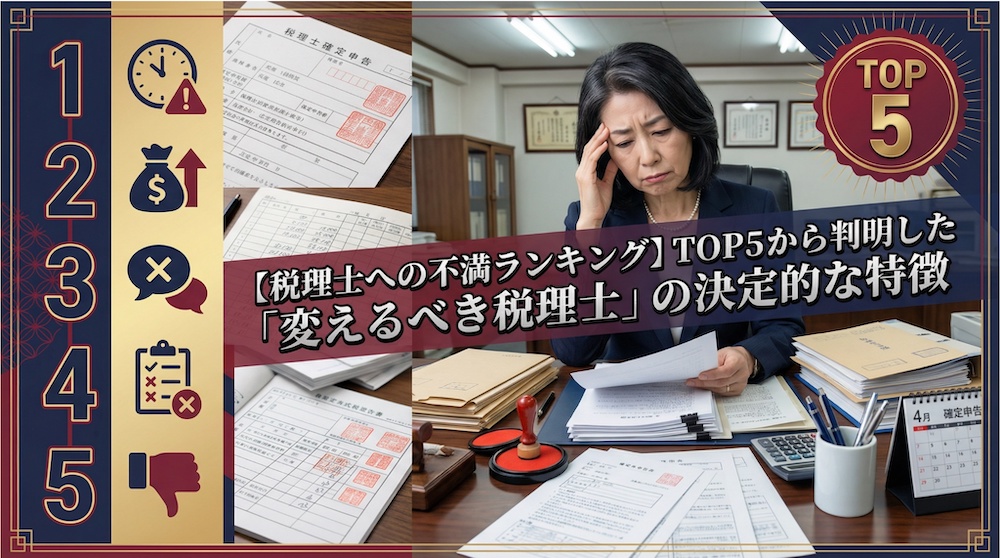

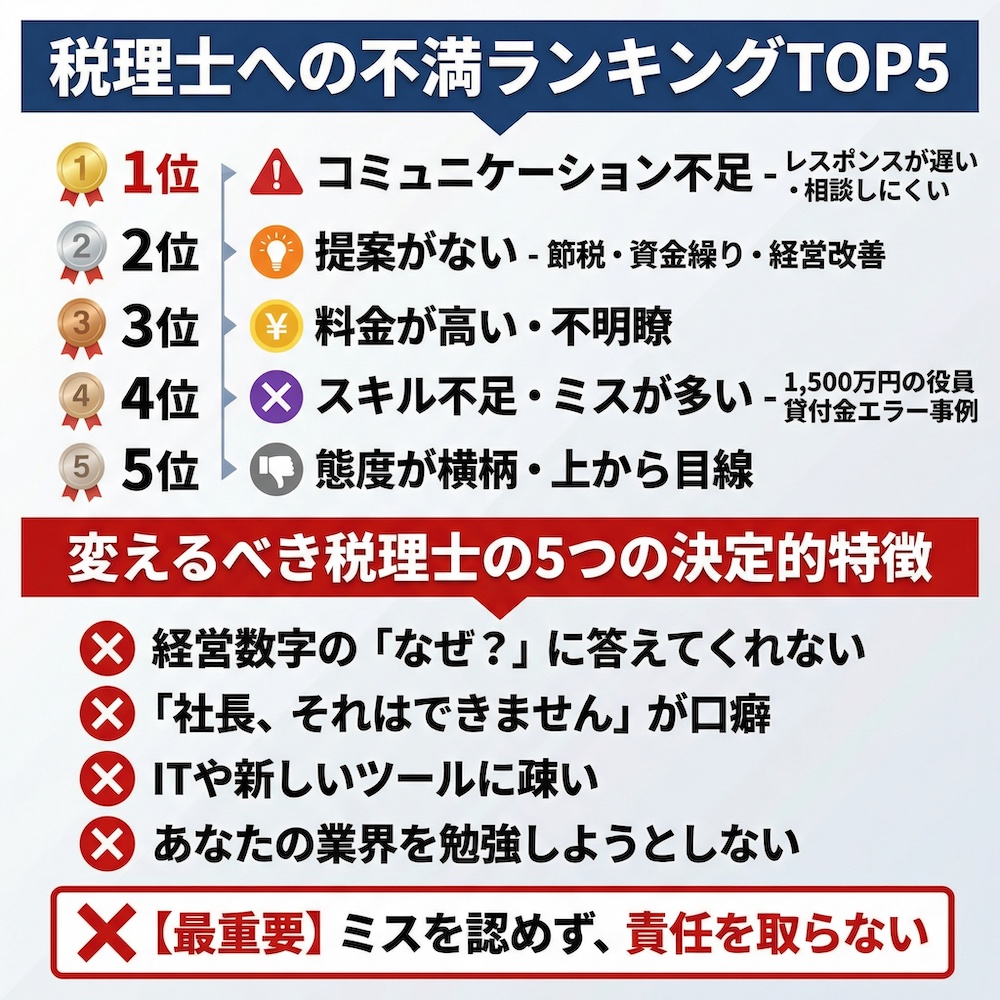

【この記事の結論】税理士への不満ランキングTOP5

現在の税理士に以下のような不満がある場合、変更を検討するサインかもしれません。

- 1位:コミュニケーション不足

レスポンスが遅い、電話に出ない、相談しにくいなど、迅速な経営判断の妨げになっていませんか? - 2位:提案がない

決算書の報告だけで、「節税」や「資金繰り」に関する具体的な提案が全くないのは問題です。 - 3位:料金が高い・不明瞭

提供されるサービス内容に対して「顧問料が見合っていない」と感じたり、料金体系が不透明だったりしませんか? - 4位:スキル不足・ミスが多い

税務処理の知識が浅く、経理上のミスが頻発するのは、経営における最大のリスクです。 - 5位:態度が横柄・上から目線

専門用語ばかりで説明が不十分、経営者の意見に耳を貸さないなど、対等なパートナーとして信頼できますか?

税理士を変えるだけで

年間100〜300万円のキャッシュ改善

「地元の税理士で妥協」していませんか?都市圏のトップレベル税理士と繋がり、節税・融資・経営革新で会社の資金繰りに差がつきます。

※法人の顧問契約・経営改善に特化したサービスです

※個人の確定申告や相続のみのご相談は受け付けておりません

【2026年最新】税理士への不満ランキングTOP5と私の実体験

多くの経営者が、税理士に対して何らかの不満を抱えています。

しかし、「みんなこんなものだろう」と諦めてしまっているケースも少なくありません。

まずは、一般的な不満がどのようなものか、私の実体験と照らし合わせながら見ていきましょう。

1位:コミュニケーション不足(レスポンスが遅い・相談しにくい)

経営者が抱える不満で、常に上位に挙がるのがコミュニケーションの問題です。

質問への返信が数日後だったり、電話をしても折り返しがなかったり。

これでは、スピーディーな経営判断はできません。

【私の失敗談:1人目の税理士】

創業期、「とにかく安ければいい」と知人に紹介された高齢の税理士は、まさにこのタイプでした。連絡が取れるのは確定申告の時期だけ。月次の試算表が送られてくることもなく、会社の経営状況はどんぶり勘定。経営の相談をしたくても、そもそも捕まらないのですから話になりませんでした。

レスポンスの遅さは、単に「待たされる」というストレスだけでなく、融資や重要な契約の機会損失に直結する経営リスクだと認識すべきです。

2位:提案がない(節税・資金繰り・経営改善)

「税理士は税金の計算をしてくれるだけ」と思っていませんか?

それは大きな間違いです。

良い税理士は、会社の未来を見据え、節税や資金繰り、さらには経営改善につながる提案を積極的に行ってくれます。

提案がないということは、あなたの会社に興味がないか、あるいは提案できるだけのスキルがないかのどちらかかもしれません。

【私の失敗談:4人目と5人目の税理士】

4人目の税理士は、節税提案は多かったものの、リスクの高いグレーな手法ばかり勧めてくるタイプで、常に税務調査の不安がつきまといました。

逆に5人目の税理士は、IT業界には詳しかったものの提案が皆皆無。「言われたことだけやります」というスタンスで、パートナーとしては物足りなさを感じました。

「攻めすぎ」も「何もしない」も問題です。

会社の状況を正しく理解し、安全かつ効果的な提案をしてくれるかどうかが重要なのです。

3位:料金が高い・不明瞭

顧問料がサービス内容に見合っていないと感じるのも、よくある不満の一つです。

特に、「何に対して支払っているのかわからない」という料金体系の不透明さは、不信感につながります。

【私の失敗談:3人目の税理士】

会社が法人化するタイミングで、「大手なら安心だろう」と大手税理士法人に依頼しました。確かにサービスは丁寧でしたが、顧問料は高額。その上、担当者がコロコロと変わり、その度に会社の状況をゼロから説明する必要がありました。これでは高い料金を払っている意味がないと、3年で契約を解除しました。

料金の絶対額よりも、「支払う価値があるか」というコストパフォーマンスの視点で判断することが大切です。

4位:スキル不足・ミスが多い

これは経営者にとって最も深刻な問題です。

税理士の知識不足や単純な計算ミスが、会社に致命的な損害を与えることがあります。

【私の失敗談:2人目の税理士】

私の最大の失敗は、この2人目の若手税理士によって引き起こされました。レスポンスは良かったのですが、経理処理の知識が浅く、社長が立て替えた経費の処理を誤り続けた結果、気づいた時には1,500万円もの「役員貸付金」が発生していたのです。

これは、会社が社長にお金を貸しているという扱いになり、銀行からの評価は下がり、社長個人には利息の支払い義務まで生じます。私が選んだ税理士のせいで、社長に多大な迷惑をかけてしまったこの一件は、今でも私の心に重くのしかかっています。

小さなミスが、後々取り返しのつかない事態に発展する。

そのリスクを、経営者は決して軽視してはいけません。

5位:態度が横柄・上から目線

「先生」と呼ばれがちな職業だからか、残念ながら横柄な態度の税理士も存在します。

専門用語を並べ立てて説明を怠ったり、経営者の意見に耳を貸さなかったり。

経営者は孤独です。

そんな時、対等な立場で、親身に相談に乗ってくれるパートナーの存在は計り知れない価値があります。

高圧的な態度で萎縮してしまい、本音で相談できないような関係性では、会社の成長は望めません。

私が断言する「変えるべき税理士」5つの決定的特徴

先のランキングは、多くの経営者が感じる「不満」でした。

ここからは、私の14年と7回の変更経験から導き出した、「経営リスク」に直結する「変えるべき税理士」の決定的な特徴について、より深く踏み込んで解説します。

特徴1:経営数字の「なぜ?」に答えてくれない

毎月、月次決算書や試算表をポンと渡されるだけ。

「売上が上がっていますね」「経費が下がりましたね」という表面的な報告だけで、「なぜそうなったのか」「だから次はどうすべきか」という分析や未来への提言がない税理士は危険信号です。

【私の失敗談:6人目の税理士】

6人目は経営コンサルに強い税理士でした。経営のアドバイスは的確でしたが、肝心の税務処理が雑でミスが多いという本末転倒な状態に。しかし、彼との対話で「数字の背景を読む力」の重要性を痛感しました。

利益が出ているのになぜか現金がない「勘定合って銭足らず」の状態を的確に指摘し、改善策を一緒に考えてくれる。そんな「数字の読解力」こそ、パートナーに求めるべきスキルです。

決算書は会社の健康診断書です。

その数値を読み解き、未来の経営戦略に活かす手助けができない税理士は、単なる記帳代行業者と変わりません。

特徴2:「社長、それはできません」が口癖

新しい事業や節税策を相談した時、頭ごなしに「それはリスクが高い」「前例がない」と否定から入る税理士も要注意です。

もちろん、違法な脱税や無謀な投資を諌めるのは税理士の重要な役割です。

しかし、経営者の挑戦をサポートするのではなく、自らの保身のためにリスクを過度に恐れ、可能性の芽を摘んでしまうのは問題です。

【私の失敗談:4人目の税理士との比較】

4人目の「攻めすぎる税理士」も問題でしたが、何でも「できない」と言う税理士は、会社の成長を止めます。

理想のパートナーは、「その方法にはこういうリスクがあります。しかし、こちらの方法ならリスクを抑えつつ目的を達成できるかもしれません」と、代替案や健全な選択肢を示してくれる存在です。

あなたの会社の成長を信じ、健全な範囲で挑戦を後押ししてくれる税理士を選びましょう。

特徴3:ITや新しいツールに疎い

クラウド会計ソフトの導入を渋ったり、チャットツールでのやり取りを嫌がったり。

いまだに紙とハンコ文化から抜け出せない税理士は、あなたの会社の生産性を著しく低下させます。

私自身がIT業界出身だからこそ断言できますが、クラウド会計を導入すれば、経理業務は劇的に効率化します。

リアルタイムで経営状況を把握でき、銀行とのデータ連携もスムーズです。

この時代の流れに対応できない税理士は、残念ながら将来性がありません。

バックオフィスのDX(デジタルトランスフォーメーション)を阻害する要因になる前に、変更を検討すべきです。

特徴4:あなたの業界を勉強しようとしない

税務や会計のルールは全業種共通ですが、ビジネスモデルやお金の流れは業界によって大きく異なります。

例えば、我々のようなIT業界であれば、ソフトウェア開発の資産計上や、サブスクリプションモデルの収益認識など、特有の会計処理が存在します。

こうした業界への理解がないと、適切な節税提案や経営アドバイスはできません。

【私の失敗談:5人目の税理士】

彼はIT業界に強いと謳っていましたが、それはあくまで税務処理上の話。業界の将来性やビジネスモデルの変遷といった経営視点が弱く、深い議論ができませんでした。

あなたの業界の成功事例や慣習を学び、共に成長しようという意欲のない税理士は、長期的なパートナーにはなり得ません。

特徴5:【最重要】ミスを認めず、責任を取らない

これが最も重要であり、私が1,500万円の役員貸付金という手痛い失敗から学んだ最大の教訓です。

人間誰しもミスはします。税理士とて例外ではありません。

問題は、ミスが起きた時にどう対応するかです。

【私の失敗談の核心】

1,500万円の役員貸付金という重大なミスが発覚した際、2人目の税理士はすぐには自分の非を認めませんでした。言い訳を繰り返し、責任の所在を曖昧にしようとしたんです。

最終的にはミスを認めましたが、その不誠実な対応は、社長と会社に計り知れない精神的苦痛と不信感を与えました。

誠実さ。これこそが、スキルや知識以上に、パートナーとして最も重要な資質です。

自らの過ちを認め、真摯に謝罪し、解決に向けて全力で動いてくれる。

そんな当たり前のことができる税理士でなければ、会社の根幹に関わるお金の話を任せることはできません。

7回の失敗を経て見つけた「理想の税理士」探しの3ステップ

「では、どうすれば良い税理士に出会えるのか?」

ここからは、私が7回の失敗を経て確立した、実践的な税理士探しの方法をご紹介します。

ステップ1:まずは「不満の言語化」と「求める条件の整理」から

なぜ税理士を変えたいのか?今の税理士の何が問題なのか?

まずは、漠然とした不満を具体的に書き出してみましょう。

- 「レスポンスが遅い」→「質問には24時間以内に返信が欲しい」

- 「提案がない」→「毎月、経営改善につながる具体的なアドバイスが欲しい」

- 「料金が高い」→「月額5万円以内で、記帳代行と月次面談を含めてほしい」

次に、新しい税理士に何を期待するのか、優先順位をつけて整理します。

節税、融資支援、経営相談、事業承継…会社のステージによって求めるものは変わるはずです。

私が6回の失敗を経て7人目の理想の税理士を探した際は、「税務の正確性」「ITへの強さ」「経営視点での提案力」の3つを絶対条件としてリストアップしました。

この軸がブレないことで、面談時の判断が格段にしやすくなりました。

ステップ2:信頼できる経営者仲間からの紹介を当たる

ウェブサイトや広告だけでは、税理士の本当の実力や人柄は見えにくいものです。

最も信頼性が高いのは、やはり実際に付き合いのある経営者からの紹介です。

特に、自社と事業規模や業種が近い経営者や、尊敬する経営者からの紹介であれば、ミスマッチの可能性は低くなります。

【私の成功体験】

私が現在の理想の税理士に出会えたのも、経営者仲間からの紹介がきっかけでした。「佐藤さんの会社なら、絶対にこの先生がいい」と太鼓判を押され、実際に会ってみて確信に変わりました。

ただし、紹介だからと鵜呑みにするのは禁物です。

「A社にとっては最高の税理士でも、自社に合うとは限らない」という視点を持ち、必ず次のステップである面談で自分自身の目で見極めることが重要です。

ステップ3:面談で必ず聞くべき「魔法の質問」5選

候補となる税理士が見つかったら、必ず直接会って面談しましょう。

その際、私が実践してきた「相手の本質を見抜くための質問」をいくつかご紹介します。

- 「先生が過去に経験した最大の失敗事例と、そこから何を学んだか教えてください」

→ ミスを認め、誠実に語れるか。他責にしていないか。誠実さを見極める質問です。 - 「弊社の業界について、どのような知見をお持ちですか?」

→ 業界への興味や勉強意欲があるかを確認します。知ったかぶりをする人は要注意です。 - 「もし弊社の顧問になったら、まず何から着手しますか?」

→ 会社の課題を的確に捉え、具体的なアクションプランを提示できるか。提案力を見ます。 - 「クラウド会計やチャットツールの活用について、どうお考えですか?」

→ ITへの対応力、業務効率化への意識を確認します。 - 「料金体系について、追加料金が発生するケースも含めて具体的に教えてください」

→ 料金の透明性、誠実さを確認します。曖昧な回答をする場合は注意が必要です。

これらの質問を通じて、スキルや知識だけでなく、人柄や価値観が自社と合うかどうかを慎重に見極めてください。

よくある質問(FAQ)

Q: 税理士を変更するのに最適なタイミングはいつですか?

A: 決算申告が終わった2〜3ヶ月後が最もスムーズです。 決算業務の途中や税務調査の直前に変更すると引き継ぎが複雑になる可能性があるため、避けるのが無難です。 私の経験上、焦って変えるよりも、じっくり次のパートナーを探す時間を確保することが重要です。

Q: 今の税理士にはどうやって断ればいいですか?

A: 「お世話になりました」という感謝を伝えつつ、「会社のステージが変わり、より専門的な知見が必要になった」など、相手を非難しない形で伝えるのが円満に進めるコツです。 私も角が立たないように、あくまで「こちらの都合で」というスタンスを貫きました。電話やメールだけでなく、可能であれば直接会って伝えるのが最も丁寧です。

Q: 顧問料の相場はどれくらいですか?

A: 法人の場合、年商や訪問頻度にもよりますが、月額顧問料は3万円〜5万円、決算料は月額顧問料の4〜6ヶ月分が一般的です。 例えば、年商3,000万円〜5,000万円の企業であれば、月額3万円〜4.5万円程度が目安となります。 大切なのは料金の安さだけでなく、提供されるサービスとのバランスを見極めることです。

| 年商規模 | 月額顧問料の目安 | 決算料の目安 |

|---|---|---|

| 〜1,000万円 | 1.5万円 〜 2.5万円 | 10万円 〜 15万円 |

| 1,000万円 〜 3,000万円 | 2万円 〜 3.5万円 | 12万円 〜 20万円 |

| 3,000万円 〜 5,000万円 | 3万円 〜 4.5万円 | 15万円 〜 25万円 |

| 5,000万円 〜 1億円 | 4万円 〜 6万円 | 20万円 〜 30万円 |

Q: 税理士のミスで損害が出た場合、責任は取ってもらえますか?

A: 税理士の明らかな過失によって損害が発生した場合は、損害賠償を請求できる可能性があります。 多くの税理士は、万が一の事態に備えて「税理士職業賠償責任保険」に加入しています。 私の「役員貸付金」のケースは非常に複雑でしたが、まずは税理士本人と誠実に話し合うことが第一歩です。感情的にならず、事実関係を整理して冷静に交渉することが重要です。

Q: 「税理士ベスト」のような紹介サービスを使うメリットは何ですか?

A: 最大のメリットは、自分で探す手間が省け、一定の基準をクリアした税理士と効率的に出会える点です。私が「税理士ベスト」を立ち上げたのは、過去の私のように一人で悩み、失敗を繰り返す経営者を一人でも減らしたいという想いからです。ミスマッチを防ぐための客観的な視点を提供できるのが強みです。

まとめ

14年間で7回の税理士変更、そして社長への1,500万円の役員貸付金という取り返しのつかないミス。

私の経験は、まさに失敗の連続でした。

しかし、そのおかげで「税理士は単なる経理の外注先ではなく、経営の未来を左右する重要なパートナーである」という真理にたどり着くことができました。

現在の税理士に変更してからは、適切な節税提案により年間350万円のキャッシュが残り、質の高い決算書のおかげで銀行融資もスムーズになるなど、経営は劇的に改善しました。

もしあなたが今の税理士に少しでも不満や疑問を感じているなら、それは変化のサインかもしれません。

私の経験から言えることは、「現状維持こそがリスク」だということです。

この記事が、あなたの会社を次のステージへ導く、最高のパートナーを見つける一助となれば幸いです。

━━━━━━━━━━━━━━━━━━━━━━━━

✓ 私が7回も税理士を変更した理由、それは…

━━━━━━━━━━━━━━━━━━━━━━━━

税理士選びで失敗すると、年間数百万円のキャッシュを失います。

私自身、2人目の税理士の経理処理ミスで社長に役員貸付金1,500万円が発生し、

社長は今も毎月30万円以上を返済し続けています。私が選んだ税理士のミスで、社長に大きな負担をかけてしまいました。

でも、7社目の税理士に出会ってから、年間350万円のキャッシュが残るようになりました。

「税理士を変えたいけど、どうやって探せばいいかわからない…」

だからこそ、私は自らの失敗経験を活かして「税理士ベスト」を創りました。

私のような苦い経験をする経営者を減らしたい。その一心で立ち上げたサービスです。まずは無料で相談してみてください。