「税理士なんて、誰に頼んでも同じだと思っていたのに…」

はじめまして。株式会社ウェブブランディングで税理士紹介サービス「税理士ベスト」の事業部長を務めている、佐藤健一と申します。実は私、これまでに7回も税理士を変更した経験があります。

なぜそんなに変えたのか?答えはシンプルです。税理士選びで、とんでもない失敗を繰り返してきたからです。

今、この記事を読んでくださっているあなたも、もしかしたら税理士選びで悩んでいるのかもしれません。「税務調査の連絡が来た…」「今の税理士で大丈夫だろうか…」そんな不安を抱える中で、「税務署OBの税理士は、税務調査に強いらしい」という噂を耳にしたことがあるのではないでしょうか?

それは、本当なのでしょうか?

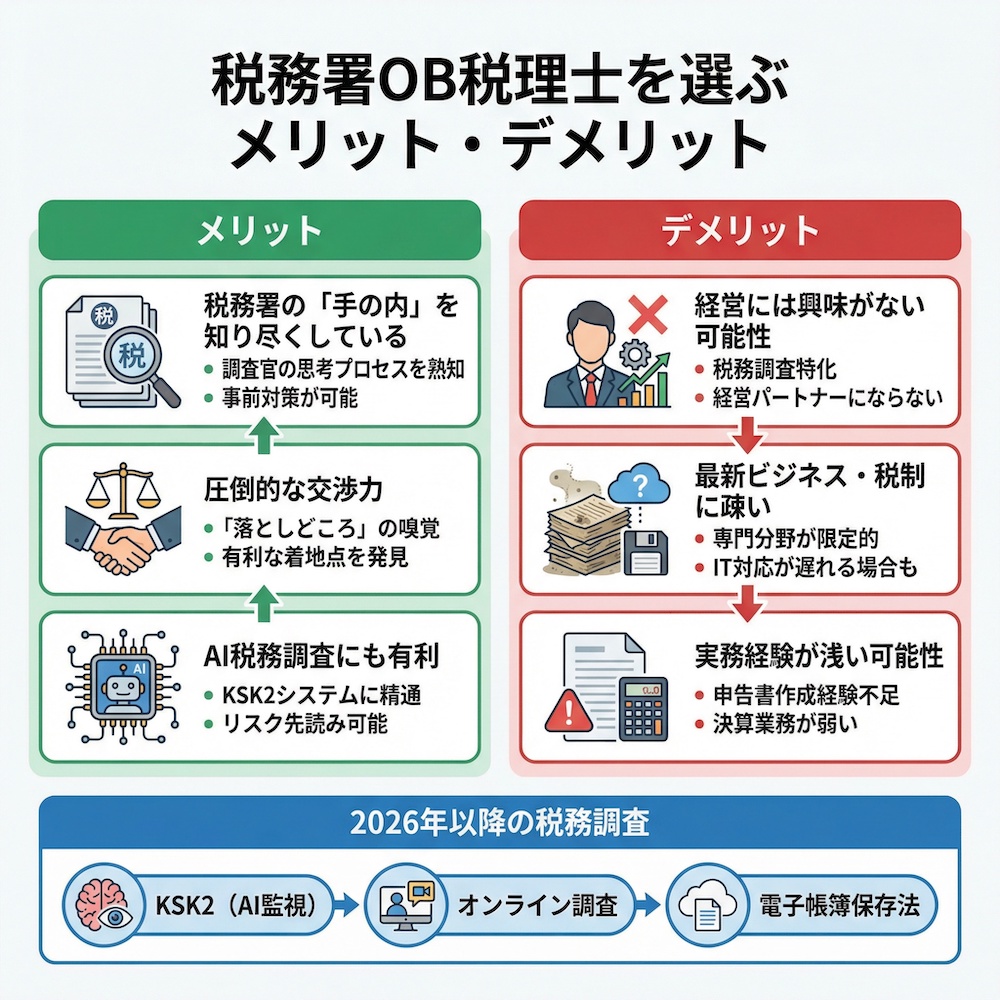

この記事では、7回の税理士変更という私の七転八倒の経験と、徹底的なリサーチに基づき、「税務署OB税理士」の真実に迫ります。メリット・デメリットはもちろん、2026年以降に激変する税務調査の最新トレンドまで、包み隠さずお話しします。

【この記事の結論】税務署OB税理士を選ぶ前に知っておくべき「メリット・デメリット」

| 項目 | 内容 |

|---|---|

| メリット① 税務調査への強さ | 税務署の内部事情を熟知し、調査官の思考プロセスを先読みできる。グレーゾーンの交渉でも「落としどころ」を的確に判断。 |

| メリット② AI税務調査への対応 | 2026年9月から本格稼働する次世代システム「KSK2」のデータ分析パターンを予測しやすく、事前対策が立てやすい。 |

| デメリット① 経営サポートの不足 | 税務調査対策には強いが、日々の経営戦略や資金繰りといった「経営のパートナー」としての機能は期待できない可能性。 |

| デメリット② 最新知識の欠落 | 税制改正やクラウド会計などの最新ツール対応が遅れているケースが多い。 |

| デメリット③ 実務経験の不足 | 申告書作成や決算実務の経験が浅い場合があり、日々の会計処理でミスが生じるリスク。 |

| 2026年以降の注意点 | AI検知による調査対象の自動化、オンライン調査の常態化、電子帳簿保存法違反による「青色申告取り消し」のリスク。 |

税理士を変えるだけで

年間100〜300万円のキャッシュ改善

「地元の税理士で妥協」していませんか?都市圏のトップレベル税理士と繋がり、節税・融資・経営革新で会社の資金繰りに差がつきます。

※法人の顧問契約・経営改善に特化したサービスです

※個人の確定申告や相続のみのご相談は受け付けておりません

【実体験】私が税務署OB税理士を選ばなかった本当の理由

「税務署OBの税理士が強い」という話はよく聞きますが、私自身は7回の税理士変更の中で、一度もOB税理士を選びませんでした。その理由をお話しする前に、まずは私の恥ずかしい税理士変更の歴史にお付き合いください。

私が7回の税理士変更で出会った税理士たち

私の税理士探しの旅は、まさに失敗の連続でした。

- 安さで選んだ税理士

とにかく安ければいいと選んだ結果、レスポンスは遅く、アドバイスは皆無。「安かろう悪かろう」を地で行く典型でした。 - 若さで選んだ税理士

親しみやすさはありましたが、例の1,500万円の役員貸付金問題を起こし、会社の財務に深刻なダメージを与えました。 - 大手だからと安心した税理士法人

料金は高いのに担当者がコロコロ変わり、結局は誰が担当なのかも曖昧に。 - 節税提案が過激な税理士

リスクの高い節税策ばかり提案され、常に税務調査の恐怖に怯える日々でした。 - IT業界に強いが経営に無関心な税理士

業界知識は豊富でしたが、会社の未来や経営戦略には一切興味を示してくれませんでした。 - 経営コンサルは得意だが税務が雑な税理士

経営のアドバイスは的確でしたが、肝心の税務処理でミスが多発しました。

このように、私は「安さ」「若さ」「規模」「専門性」といった様々な軸で税理士を選んでは、失敗を繰り返してきたわけです。

なぜ私は「税務署OB」という選択肢を考えなかったのか

正直に言うと、当時は「税務署OBの税理士」という選択肢があること自体、よく知らなかったのです。しかし、仮に知っていたとしても、私はOB税理士を選ばなかったでしょう。

なぜなら、当時の私が抱えていた課題は、単なる「税務調査対策」だけではなかったからです。私が本当に求めていたのは、日々の経営に寄り添い、共に会社の未来を考えてくれる「経営のパートナー」でした。

税務調査は確かに怖いですが、それは経営における一つのイベントに過ぎません。それ以上に、日々の資金繰り、節税対策、経営戦略の立案など、経営者が向き合うべき課題は山積しています。

「税務調査に強い」という一点だけで税理士を選んでしまうと、会社経営全体のバランスが崩れてしまうのではないか。そんな懸念が私にはありました。この視点は、後に「本当に強い税理士」を見極める上で、非常に重要な判断基準となっていきます。

税務署OB税理士のメリット|本当に税務調査に強いのか?

では、世間で言われるように、税務署OB税理士は本当に税務調査に強いのでしょうか?結論から言うと、「税務調査」という限定的な局面においては、非常に頼りになる存在であることは間違いありません。

私のリサーチでも、その強みを裏付ける多くの情報が見つかりました。

メリット1:税務署の「手の内」を知り尽くしている

最大のメリットは、何と言っても税務署側の内部事情や調査官の思考プロセスを熟知している点です。彼らは、調査官がどこに目を付け、どのような資料を要求し、どんな質問を投げかけてくるのかを、経験則として知っています。

例えば、税務調査では「この業種なら、この勘定科目が狙われやすい」といった、ある種のセオリーが存在します。OB税理士は、そのセオリーを元に、事前に問題となりそうな点を洗い出し、的確な対策を立てることができます。

もし、私の6人目の税理士(経営コンサルは得意だが税務が雑だった税理士)がOB税理士だったら、あの無駄に長引いた調査は、もっと早く、そして有利な形で終わっていたかもしれません。調査官の指摘に対して、先回りして理論武装し、的確な証拠を提示できていたでしょう。

メリット2:圧倒的な交渉力と「落としどころ」の嗅覚

税務調査では、事実認定や税法の解釈を巡って、調査官と見解が対立することが少なくありません。特に、白黒はっきりしない「グレーゾーン」の扱いが大きな争点となります。

こうした場面で、OB税理士の交渉力が光ります。彼らは、どのような理屈と証拠を提示すれば調査官が納得するのか、その「ツボ」を心得ています。また、長年の経験から「どこまでが認められ、どこからが否認されるか」という「落としどころ」の相場観を持っています。

これは、単に税法の知識が豊富というだけでは得られない、極めて実務的なスキルです。この嗅覚があるからこそ、無駄な争いを避け、納税者にとって有利な着地点を見つけ出すことができるというわけです。

メリット3:2026年以降の「AI税務調査」にも有利に働く可能性

そして、これは未来に向けた話ですが、OB税理士の知見は、2026年9月から本格稼働する次世代システム「KSK2」を駆使した、いわゆる「AI税務調査」においても有利に働く可能性があります。

KSK2は、国税庁が保有する膨大なデータを一元管理し、税目横断的な分析を可能にするシステムです。今後は、このシステムがAIを活用して異常値を検知し、調査対象を自動でリストアップしていくと言われています。

国税OBは、調査官時代にKSKシステムのデータ分析に触れているため、AIがどのような観点でデータを分析し、どんな異常値を検知するのかを予測しやすいと考えられます。つまり、AIの「思考パターン」を先読みし、事前にリスクを回避する対策を講じることができるかもしれないのです。これは、これからの時代において非常に大きな付加価値となると考えられます。

参考: アクセンチュアなど開発の「国税総合管理システム」、国税庁が段階稼働検討

税務署OB税理士のデメリット|知っておくべき注意点

ここまでOB税理士のメリットを強調してきましたが、もちろん良いことばかりではありません。私がOB税理士を選ばなかった理由にも通じますが、彼らには知っておくべき明確なデメリットも存在します。

ここを見誤ると、「こんなはずではなかった」という大きな後悔につながりかねません。

デメリット1:あなたの会社の「経営」には興味がないかもしれない

OB税理士は「税務調査のプロ」ですが、それは裏を返せば「税務調査以外の分野は専門外」である可能性を意味します。彼らの主な関心は、あくまで「税法に照らして正しい申告か」「調査で指摘されないか」という点にあります。

私の経験をお話しすると、5人目の「IT業界に強い税理士」は、まさにこのタイプでした。業界知識は豊富で話は早かったのですが、節税対策や資金繰りといった経営全体に関するアドバイスは皆無。「税務処理だけやってくれればいい」というスタンスが透けて見え、経営のパートナーとしては物足りなさを感じていました。

また、6人目の「経営コンサル型税理士」は逆に、経営アドバイスは素晴らしいものの、税務が雑でミスが多いという問題がありました。

OB税理士も同様に、あなたの会社のビジネスモデルや将来のビジョン、日々の資金繰りの悩みといった「経営そのもの」には、興味がないかもしれないのです。税務調査というピンポイントの「外科手術」は得意でも、日々の健康管理を共に行う「かかりつけ医」にはなってくれない可能性が高い、と私は考えています。

デメリット2:最新のビジネスや税制改正に疎いケースも

税務署の仕事は、法人税、所得税、資産税など、税目ごとに専門分野が分かれています。そのため、OB税理士は「相続税調査の専門家」ではあっても、法人税や消費税の最新の取り扱いには詳しくない、というケースが往々にしてあります。

また、変化の速い現代のビジネス環境、特にクラウド会計ソフトなどの最新ITツールへの対応が遅れている場合も少なくありません。私がIT業界の税理士を選んだのは、まさにこの点を重視したからでした。しかし、その税理士でさえ、経営サポートの面では課題があったのです。

税制は毎年めまぐるしく変わります。あなたの会社の成長をサポートするためには、税務調査の経験だけでなく、常に最新の税制やビジネス動向を学び続ける姿勢が不可欠です。

デメリット3:実は「申告書作成」や「決算」の実務経験が浅いことも

これは少し専門的な話になりますが、非常に重要なポイントです。税務署に一定期間勤務すると、税理士試験の一部または全部が免除される制度があります。つまり、OB税理士の中には、税理士試験を突破せずに資格を得た人が数多くいるのです。

彼らは税務署で「調査」や「管理」の仕事はしていても、中小企業の決算書や申告書をゼロから作成する、という「守り」の実務経験が圧倒的に不足している場合があります。私の2人目の税理士が1,500万円の役員貸付金問題を起こしたのも、結局はこの「実務経験の浅さ」が原因でした。

「税務調査に強い」という触れ込みを鵜呑みにし、日々の会計処理や決算業務を安心して任せられると思い込むのは、非常に危険です。会社の財務の根幹を支える「守り」の部分がしっかりしていてこそ、初めて「攻め」である税務調査対策が活きてくるわけです。

【2026年最新】税務調査はこう変わる!経営者が今すぐ備えるべきこと

「税務調査なんて、うちみたいな小さな会社には関係ない」

「赤字だから調査は来ないだろう」

もし、あなたが少しでもそう思っているなら、その考えは今すぐ捨ててください。なぜなら、2026年以降、日本の税務調査は、かつてないほど抜本的に、そして劇的に変わるからです。これは大企業だけの話ではありません。私たち中小企業にこそ、大きな影響がある話です。

AI(KSKシステム)があなたの会社のすべてを丸裸にする

まず、決定的な変化として、先にも申し上げましたが、国税庁の新システム「KSK2(次世代国税総合管理システム)」が2026年9月から本格稼働します。

これは、単なるシステムの刷新ではありません。国税庁が持つあらゆるデータ(過去の申告内容、取引先情報、銀行口座の入出金履歴、さらには個人のSNS情報まで)をAIが分析し、異常な金の動きや申告の矛盾点を自動で検知する仕組みです。

これまでのように「調査官の勘」や「運」で調査対象が選ばれる時代は終わりを告げます。これからは、AIが24時間365日、あなたの会社の財務状況を監視し、少しでも不審な点があれば、即座に調査対象としてリストアップするのです。もはや「税務署ガチャ」に当たり外れはなくなり、ごまかしは一切通用しません。

「オンライン税務調査」が当たり前になる時代

さらに、調査の手法も大きく変わります。令和7年(2025年)9月から、一部の国税局で先行導入され、令和8年(2026年)には全国に拡大されるのが「オンライン税務調査」です。

これは、調査官が会社に訪問するのではなく、Microsoft TeamsなどのWeb会議システムを使って行われる調査です。これにより、税務署側は移動時間やコストを大幅に削減できるため、調査の件数や頻度が格段に増える可能性があります。

「訪問されないなら楽だ」と思うかもしれませんが、逆です。いつでも、どこからでも調査される可能性があるということは、常に税務署に見られているという緊張感が続くことを意味します。帳簿書類も、オンラインストレージ経由で瞬時に提出を求められるようになるでしょう。

電子帳簿保存法違反は「青色申告取り消し」の命取りに

そして、とどめを刺すのが「電子帳簿保存法」です。2024年1月から、メールやクラウドサービスで受け取った請求書や領収書などの電子取引データは、電子データのまま保存することがすでに義務化されています。

問題は、その罰則です。2026年以降、この法律への対応が不十分だと判断された場合、「青色申告の承認取り消し」という、経営の根幹を揺るがすペナルティが現実味を帯びてきます。

青色申告が取り消されればどうなるか?

- 最大65万円の特別控除が受けられない

- 赤字を翌年以降に繰り越せる「欠損金の繰越控除」が使えない

- 家族への給与を経費にできない

など、計り知れないダメージを受けます。特に、赤字を繰り越せないのは、成長を目指す中小企業にとっては致命的です。たった一つの経理処理のミスが、会社の未来を閉ざしてしまうことになりかねないのです。

このように、これからの税務調査は、AIとデジタル技術によって、より高度化・効率化・厳格化していきます。もはや、付け焼き刃の対策では到底太刀打ちできません。日々の経理処理の正確性と透明性が、これまで以上に会社の命運を左右する時代になります。

結論:7回税理士を変えた私が断言する「本当に強い税理士」の見極め方

ここまで、税務署OB税理士のメリット・デメリット、そして2026年以降に激変する税務調査の未来についてお話ししてきました。

では、結局のところ、私たちはどのような税理士を選べばいいのでしょうか?

7回もの税理士変更という高い授業料を払って、私がたどり着いた結論。それは、「税務調査に強い」という一面的な強さだけでなく、会社の未来を共に創る「総合力」を持った税理士こそが、「本当に強い税理士」であるということです。

ここでは、私が最終的にたどり着いた「本当に強い税理士」を見極めるための3つのチェックポイントをご紹介します。ぜひ、あなたの税理士選びの参考にしてください。

チェックポイント1:「税務調査」へのスタンスを確認する

まず確認すべきは、税務調査に対する基本的な考え方です。

「税務調査は絶対に避けたい」「税務署とは戦うべきだ」といった、極端なスタンスの税理士には注意が必要です。本当に信頼できる税理士は、こう言います。

「税務調査があっても何も問題ないように、日頃からしっかりと準備をしておきましょう。万が一調査が入っても、私たちが正々堂々と説明しますから、安心してください」

このスタンスの根拠となるのが、「書面添付制度」への積極性です。これは、税理士が「この申告書は、私が責任を持って内容を精査しました」という証明書を添付する制度です。この書面があると、税務署からの信頼度が格段に上がり、税務調査自体が省略される可能性が高まります。

「書面添付制度に積極的に取り組んでいますか?」この一言が、税理士の誠実さとプロ意識を測る、一つのリトマス試験紙になるということです。

チェックポイント2:あなたの「業界」と「未来」に興味があるか

次に重要なのが、税理士があなたのビジネスそのものに興味を持っているか、という点です。

私が最終的に選んだ7人目の「バランス型税理士」は、まさにこの視点を持っていました。彼は、単に数字をチェックするだけでなく、「なぜこの事業が伸びているのか」「今後の事業展開はどう考えているのか」といった、会社の未来に深く関心を持ってくれました。

そして、IT業界という私のビジネスの特性を理解し、業界特有の会計処理や節税策を提案してくれたのです。その結果、年間で約350万円ものキャッシュフローが改善しました。

あなたの会社のビジネスモデルを理解しようとせず、専門用語ばかりを並べる税理士は、パートナーにはなれません。「最近、業界の動向はどうですか?」といった質問を投げかけ、その反応を見てみましょう。あなたのビジネスに真の興味を持っているかどうかが、透けて見えるはずです。

チェックポイント3:具体的な「実績」と「料金体系」を明確に説明できるか

最後に、曖昧な言葉ではなく、具体的な数字で話せるかどうかを確認しましょう。

「税務調査に強いです」と言う税理士はたくさんいます。しかし、本当に実力のある税理士は、こう答えるはずです。

「過去に担当した〇〇業界の会社で、調査官から指摘された〇〇という項目について、〇〇という判例を基に交渉し、追徴課税を〇〇円減額した実績があります」

このように、具体的な実績を数字で語れるかどうかが、プロフェッショナルとしての信頼性を測る上で非常に重要です。

また、料金体系の透明性も絶対に外せないポイントです。「顧問料にはどこまでのサービスが含まれるのか」「税務調査の立会いは別料金か」「決算料はいくらか」など、事前に明確な説明を求めましょう。ここを曖昧にする税理士は、後々トラブルになる可能性が高いと言えます。

よくある質問(FAQ)

ここでは、税務調査や税理士選びに関して、経営者の皆様からよくいただく質問にお答えします。

Q: 税務調査の連絡が来たら、まず何をすればいいですか?

A: 慌てて自分で対応しようとせず、すぐに顧問税理士に連絡してください。 日程調整や事前準備はすべて税理士に任せるのが鉄則です。もし顧問税理士がいない、あるいは現在の税理士の対応に不安がある場合は、一刻も早く税務調査に強い税理士を探しましょう。初動の対応が、その後の調査の行方を大きく左右します。

Q: 税務署OB税理士の料金は高いのですか?

A: 一般的に、税務調査のスポット対応(単発での依頼)などは、その専門性の高さから高額になる傾向があります。しかし、顧問契約の場合は、通常の税理士と大きく変わらないことも多いです。重要なのは、料金の安さだけで判断しないことです。提供されるサービスの質と料金が見合っているか、長期的な視点で会社の成長に貢献してくれるパートナーかどうかを、慎重に見極める必要があります。

Q: 税理士を変更したいのですが、現在の税理士にどう伝えればいいですか?

A: 私も7回経験しているので、その気まずさはよく分かります。ポイントは、相手を非難せず、あくまでこちらの都合として伝えることです。「経営方針の変更に伴い」や「親族が税理士法人を立ち上げたため」など、角が立たない理由を伝え、契約満了のタイミングで変更を申し出るのがスムーズです。

データの引き継ぎなど、円満な関係で終了することが、結果的に自社のためにもなります。ちなみに私の場合は…(と、ここでは語りきれないドラマがありましたが、それはまた別の機会に)。

Q: 税務調査はどのくらいの頻度で来るものですか?

A: 法人の場合、設立から3〜5年で一度来ることが多いと言われていますが、業種や売上規模、過去の申告状況によって大きく異なります。特に、急激に売上が伸びた会社や、海外取引がある会社などは、調査対象になりやすい傾向があります。

そして重要なのは、「赤字だから来ない」ということは絶対にない、ということです。AIによる分析が進む今、あらゆる会社が調査対象になり得ると考えておくべきです。

Q: 顧問税理士が税務調査に弱いと感じたら、セカンドオピニオンを求めることは可能ですか?

A: もちろん可能です。 むしろ、積極的に検討すべきです。顧問契約はそのままで、税務調査の対応だけを別の経験豊富な税理士に「スポット」で依頼する企業は増えています。人間ドックで専門医の診断を受けるのと同じ感覚です。複数の専門家の意見を聞くことで、より有利な状況で調査に臨むことができます。

まとめ

税務署OB税理士は、確かに税務調査という特定の分野において、他の税理士にはない強力な武器を持っています。しかし、その強みが、あなたの会社の経営全体にとって最適とは限りません。

2026年以降、AIとデジタル化によって税務調査はさらに厳格化・高度化します。もはや、小手先のテクニックが通用する時代ではありません。日々の会計処理の正確性、申告の透明性といった「守りの固さ」こそが、会社を最大のリスクから守る唯一の方法です。

そして、その「守り」を固め、共に会社の未来を築いていくためには、税務調査のスキルだけでなく、あなたのビジネスを理解し、経営に寄り添ってくれるパートナーが必要です。

税理士選びは、会社の未来を左右する、社長の最も重要な経営判断の一つです。

この記事が、あなたが最高の「かかりつけ医」を見つけるための一助となることを、心から願っています。

そうだ、税理士を変えよう。

━━━━━━━━━━━━━━━━━━━━━━━━

✓ 私が7回も税理士を変更した理由、それは…

━━━━━━━━━━━━━━━━━━━━━━━━

税理士選びで失敗すると、年間数百万円のキャッシュを失います。

私自身、2人目の税理士の経理処理ミスで社長に役員貸付金1,500万円が発生し、

社長は今も毎月30万円以上を返済し続けています。私が選んだ税理士のミスで、社長に大きな負担をかけてしまいました。

でも、7社目の税理士に出会ってから、年間350万円のキャッシュが残るようになりました。

「税理士を変えたいけど、どうやって探せばいいかわからない…」

だからこそ、私は自らの失敗経験を活かして「税理士ベスト」を創りました。

私のような苦い経験をする経営者を減らしたい。その一心で立ち上げたサービスです。まずは無料で相談してみてください。