はじめまして、株式会社ウェブブランディングで「税理士ベスト」の事業部長を務める佐藤健一です。

私も昔は「必要な時だけ頼むスポット契約で十分じゃないか?」と思っていました。

しかし、7回の税理士変更、特に私が選んだ税理士のミスで社長に「役員貸付金1,500万円」が発生してしまった痛恨の経験を経て、考えは180度変わりました。

なぜ税理士は、あれほど顧問契約にこだわるのか?

その本当の理由と、経営者が本当に得るべき価値が見えてきたのです。

この記事を読めば、単なる料金比較では見えない「税理士選びの本質」がわかります。

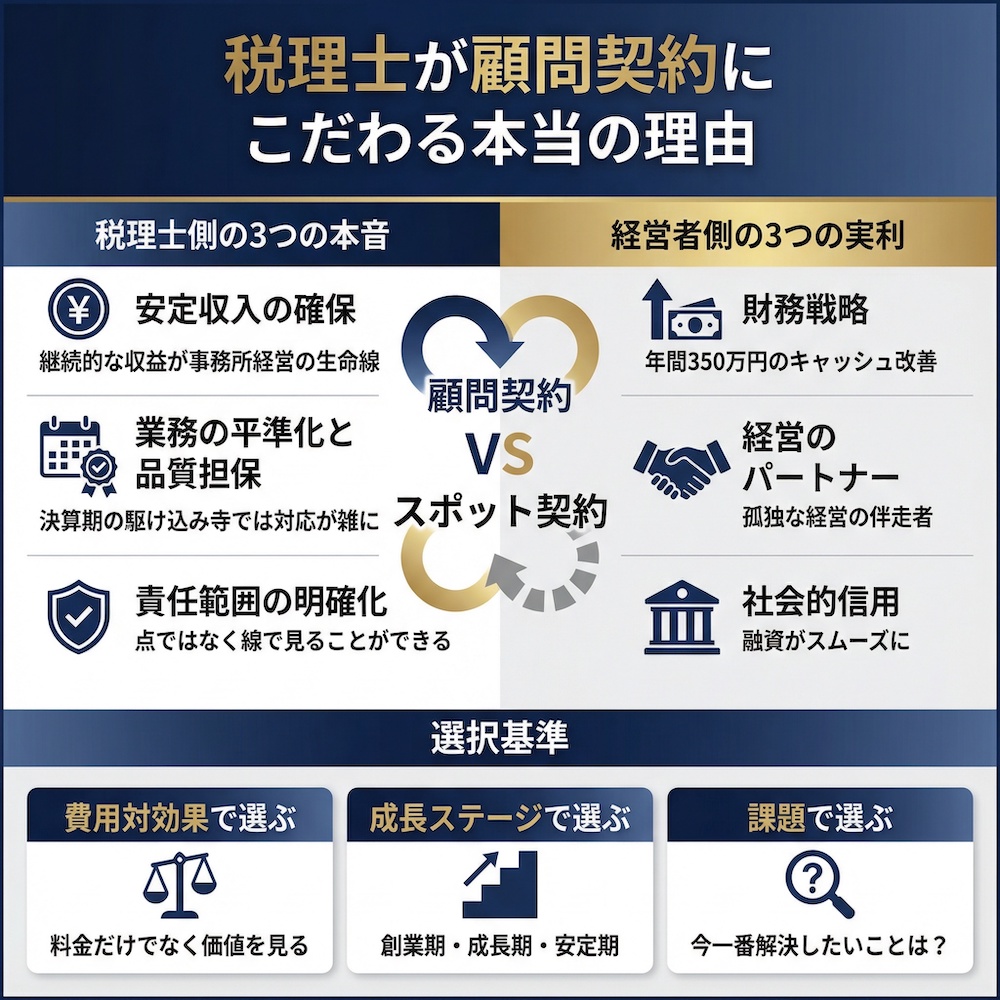

【この記事の結論】税理士との契約、顧問とスポットはどっちを選ぶべき?

| 項目 | 結論 |

|---|---|

| 税理士側の3つの本音 | 「安定収入」の確保、業務品質の担保、責任範囲の明確化のために顧問契約を推奨している。 |

| 経営者側の3つの実利 | 節税以上の「財務戦略」、孤独な経営の伴走者、融資における「社会的信用」の獲得が期待できる。 |

| 契約形態の判断基準 | 料金の安さだけでなく、会社の「成長ステージ」と「今一番解決したい課題」を基準に選ぶべき。 |

税理士を変えるだけで

年間100〜300万円のキャッシュ改善

「地元の税理士で妥協」していませんか?都市圏のトップレベル税理士と繋がり、節税・融資・経営革新で会社の資金繰りに差がつきます。

※法人の顧問契約・経営改善に特化したサービスです

※個人の確定申告や相続のみのご相談は受け付けておりません

なぜ税理士は顧問契約を勧めるのか?【経営者が見落とす3つの裏事情】

多くの経営者が一度は疑問に思う「なぜ税理士は顧問契約を勧めるのか?」

その裏には、税理士事務所側の経営的な事情が深く関わっています。

これは決して悪い意味ではなく、彼らも我々と同じ「会社」であるという現実を理解することが、良い関係を築く第一歩になります。

1. 安定収入の確保:税理士事務所も「会社」であるという現実

本音を言えば、これが最大の理由でしょう。

税理士事務所も、優秀なスタッフの人件費、オフィスの家賃、最新の会計システムへの投資など、毎月多くの固定費を抱えています。

顧問契約による継続的な収益(ストック収入)は、事務所経営の根幹を支える生命線です。

もし、売上の大半が決算期に集中するスポット契約ばかりだったらどうなるでしょうか?

売上は不安定になり、優秀な人材を確保し続けることも、研修に投資することも難しくなります。

経営者であるあなたなら、この感覚は痛いほどわかるはずです。

安定した経営基盤があるからこそ、サービスの質を維持・向上させることができる。

これは、我々のビジネスも税理士事務所も全く同じです。

2. 業務の平準化と品質担保:決算期だけの「駆け込み寺」では対応できない

決算申告だけを依頼するスポット契約は、例えるなら「駆け込み寺」のようなものです。

しかし、多くの会社が決算期に駆け込んできたら、現場はどうなるでしょうか?

一件一件にかけられる時間は限られ、どうしても対応が雑になりがちです。

その結果、思わぬミスにつながるリスクが高まります。

実は、私の2回目の税理士変更の理由は、まさにこの「経理処理のミス」でした。

レスポンスは早い若手税理士でしたが、日々のコミュニケーションが不足していたため、会社の取引実態を正確に把握できていなかったのです。

その結果が、あの「役員貸付金1,500万円」という悪夢につながりました。

顧問契約によって日頃から会社の状況を把握し、月次決算などで業務を平準化することは、税理士側の都合だけでなく、最終的に我々クライアントの申告品質を守ることにも直結するのです。

3. 責任範囲の明確化とリスク回避:単発契約では会社の全体像が見えない

スポット契約の税理士は、提供された資料の範囲内でしか判断できません。

言わば、会社の財務状況を「点」でしか見ていない状態です。

これでは、会社が抱える潜在的なリスク、例えば「このままでは資金繰りが悪化する」「この取引は税務調査で指摘される可能性がある」といった、未来の危険信号を察知することは不可能です。

税理士側からしても、責任を負える範囲が限定的になるため、踏み込んだアドバイスがしにくくなります。

「この資料を見る限りではこうですが、全体のことは分かりかねます」というのが本音でしょう。

私が経験した役員貸付金の問題も、もし顧問契約で毎月のようにお金の流れをチェックしてもらっていれば、もっと早い段階で「社長、このお金の動きは危険です」と指摘してもらえたはずです。

単発契約の怖さは、こうした「見えないリスク」を放置してしまう点にあります。

【経営者の本音】顧問契約のメリットは本当にある?7回の変更で学んだこと

では、経営者側にとって、顧問料という固定費を払ってまで顧問契約を結ぶメリットは本当にあるのでしょうか?

7回の失敗と成功を経験した私が断言します。

「本気で会社を成長させたいなら、良い税理士との顧問契約は必須の投資」です。

節税だけじゃない!年間350万円のキャッシュを生んだ「攻めと守りの財務戦略」

現在の7人目の税理士に変更してから、私の会社では年間約350万円のキャッシュフローが改善しました。

これは、決算間際に慌てて行う節税対策では到底実現できない数字です。

【年間350万円の内訳(一例)】

- 役員報酬の最適化: 社会保険料の負担も考慮し、年間を通じて最適な役員報酬額を設定。

- 小規模企業共済やiDeCoの活用: 経営者の退職金準備と節税を両立。

- 経費計上の見直し: 業界特有の経費を漏れなく計上し、無駄な税金を削減。

こうした施策は、年間を通じた計画的な財務戦略があってこそ初めて可能になります。

継続的な関係だからこそ、税理士は会社の利益状況や資金繰りを正確に把握し、「今このタイミングで、この手を打つべきです」と的確なアドバイスをくれるわけです。

「社長、このままでは危険です」経営の孤独から救ってくれる真のパートナー

5回目の税理士変更を考えたとき、私は「もっと経営全体を見てくれる税理士が欲しい」と強く感じていました。

IT業界には詳しい税理士でしたが、彼の仕事は税務処理をこなすだけ。

経営の壁にぶつかっても、相談相手にはなってくれませんでした。

経営者は孤独です。

特に中小企業の社長は、資金繰り、人事、営業戦略…すべての最終決断を一人で下さなければなりません。

今の税理士は、毎月の月次決算を通じて、私以上に会社の数字を冷静に見てくれています。

そして、「佐藤さん、この事業の利益率が少し落ちていますね」「来月のこの支払いに向けて、資金を確保しておきましょう」と、私が見落としがちな危険信号をいち早く察知し、声をかけてくれます。

この存在は、単なる事務代行業者ではありません。

数字という客観的な事実に基づいて伴走してくれる、まさに経営のパートナーです。

決算書の「質」が変わる!銀行融資をスムーズにした税理士の一言

会社の「成績表」である決算書。

実は、誰が作ったかによって、その「信用度」は大きく変わります。

以前、融資の相談で銀行を訪れた際、担当者から事業計画について厳しい質問攻めにあったことがありました。

しかし、今の税理士に変更してからの融資面談では、状況が一変しました。

税理士が同席し、「この計画の根拠となるキャッシュフローはこうです」「前期のこの投資が、今期のこの利益につながっています」と専門家の視点から補足説明をしてくれたことで、銀行担当者の表情が明らかに和らぎ、交渉が非常にスムーズに進みました。

銀行は、「税理士が継続的に関与し、その内容を保証している決算書」を高く評価します。

これは、スポット契約でただ形だけ整えられた決算書では得られない、大きな信用の差です。

一方、スポット契約(決算のみ)が向いているケースとは?

もちろん、すべての会社に顧問契約が必要なわけではありません。

会社の状況によっては、コストを抑えられるスポット契約(決算申告のみ)が合理的な選択となる場合もあります。

創業期や売上規模が小さい個人事業主

事業を始めたばかりで取引量も少なく、まだ売上も安定していない。

このような創業期のフェーズでは、月々の顧問料は大きな負担になり得ます。

まずはコストを抑え、決算申告だけをスポットで依頼するのは賢明な判断です。

ただし、注意してほしいのは、私の最初の失敗談です。

「とりあえず安ければいい」という基準だけで選んでしまうと、いざ事業が成長したときに適切なサポートが受けられず、結局また税理士を探すことになります。

将来の成長を見据え、相談しやすい税理士を選んでおくことが重要です。

経理担当者が社内にいて、自社で月次決算が完結している

社内に経理経験が豊富な担当者がいて、日々の記帳から月次決算まで正確に行えている場合。

このケースでは、税理士に依頼するのは決算申告書の作成と、最終的な税務レビューだけでも十分かもしれません。

ただし、この選択をする場合、税制改正の最新情報を自社でキャッチアップし続ける必要があります。

また、顧問税理士がいれば受けられたはずの節税提案の機会を逃してしまうリスクがあることも、頭に入れておくべきでしょう。

セカンドオピニオンとして他の税理士の意見を聞きたい

「今の顧問税理士の言うことは本当だろうか?」

「もっと良い節税方法があるんじゃないか?」

このように、現在の顧問税理士の方針に疑問を感じたとき、スポット契約は非常に有効です。

セカンドオピニオンとして、別の税理士に決算書のレビューや税務相談を単発で依頼することで、客観的な意見を得ることができます。

私自身も、税理士変更を検討する過程で、複数の税理士にスポットで相談し、それぞれの考え方や提案力を比較しました。

料金は1時間1万円〜3万円程度が相場ですが、重要な経営判断をする上では価値ある投資と言えるでしょう。

7回税理士を変更した私が断言!失敗しない契約形態の選び方

顧問契約か、スポット契約か。

最終的にどちらを選ぶべきか、7回の失敗を経てたどり着いた3つの判断基準をお伝えします。

「料金」だけで選ぶな!見るべきは「費用対効果」

「顧問料 月額3万円」と聞いて、あなたはどう感じますか?

高いと感じるか、安いと感じるか。

重要なのは、金額そのものではありません。

見るべきは、「その費用で、どれだけの価値を得られるか」という費用対効果の視点です。

月3万円の支払いで、年間50万円の節税ができ、融資がスムーズに通り、経営の意思決定が早まるなら、それは「安い」投資です。

私の3回目の失敗は、「大手だから安心だろう」と高額な顧問料の税理士法人と契約したことでした。

しかし、実際は担当者がコロコロ変わり、深い関係を築くことはできませんでした。

料金の安さや会社の規模だけで判断するのは、絶対にやめるべきです。

あなたの会社の「成長ステージ」に合っているか?

会社が必要とする税理士のサポートは、成長ステージによって大きく異なります。

| 成長ステージ | 売上規模(目安) | 推奨される契約形態 | 理由 |

|---|---|---|---|

| 創業期 | ~3,000万円 | スポット契約 or 低価格な顧問契約 | まずはコストを抑え、事業を軌道に乗せることが最優先。 |

| 成長期 | 3,000万円~1億円 | 顧問契約 | 資金調達や節税、組織体制など、経営課題が複雑化するため、パートナーとしてのサポートが不可欠。 |

| 安定期 | 1億円~ | 顧問契約(経営コンサル機能も重視) | 事業承継やM&A、さらなる成長戦略など、より高度で専門的なアドバイスが必要になる。 |

自社の現在地を客観的に把握し、ステージに合った契約形態を選ぶことが失敗を避ける鍵です。

「何に一番困っているか」を明確にする

あなたが税理士に求めるものは何ですか?

この問いに明確に答えられるかどうかが、最も重要です。

- 日々の記帳や経理業務を丸投げしたいのか?

- とにかく税金を安くするための節税提案が欲しいのか?

- 銀行融資の相談に乗ってほしいのか?

- 経営全体の壁打ち相手になってほしいのか?

振り返れば、私が税理士を変更してきた理由は、会社の成長と共にこの「困りごと」が変化してきたからです。

最初は「レスポンスの速さ」、次に「処理の正確性」、そして「経営アドバイス」へと求めるものが変わっていきました。

まずは自社が抱える課題をすべて書き出し、優先順位をつける。

その上で、「この課題を解決してくれるのは、顧問契約か、スポット契約か?」と考えてみてください。

そうすれば、自ずと答えは見えてくるはずです。

よくある質問(FAQ)

Q: 税理士の顧問契約は必須ですか?

A: 法律上の義務ではありません。しかし、多くの法人や事業が拡大している個人事業主にとっては、継続的なサポートによる節税効果や経営改善のメリットが、顧問料を上回ることが多いです。私の経験でも、良い税理士との顧問契約で年間350万円のキャッシュが残りました。

Q: 顧問料の相場はいくらくらいですか?

A: 法人の場合、年商によって変動しますが、月額3万円〜5万円程度が一般的な相場です。 例えば、税理士紹介センターの2026年のデータによると、年商3,000万円〜5,000万円の企業で月額3万円〜4.5万円が目安とされています。 重要なのは相場より、提供されるサービス内容とのバランスです。

Q: スポット契約で決算だけ依頼する場合の料金相場は?

A: 法人の決算申告のみの場合、15万円〜25万円程度が相場です。 ただし、これはあくまで申告書を作成するだけの料金で、記帳代行や節税相談は別途料金となることがほとんどです。顧問契約をしている場合に比べて割高になる傾向があります。

Q: 顧問契約をしても、担当者がコロコロ変わることはありますか?

A: はい、特に大手税理士法人では担当者の変更が頻繁に起こることがあります。私も3回目の税理士変更で経験しましたが、これでは継続的な関係が築けません。「大手だから安心」とは限らないので、契約前に担当者が誰になるのか、変更の頻度はどれくらいかを確認することが重要です。

Q: 税理士が嫌がること、契約を断るケースはありますか?

A: はい、あります。 例えば、脱税まがいの無茶な節税要求をしたり、資料の提出が極端に遅れたり、連絡が頻繁に取れなくなったりするクライアントは敬遠されます。 税理士との信頼関係を築くことが、良いサポートを受けるための鍵となります。

まとめ

税理士が顧問契約を勧めるのは、事務所の経営安定という「裏事情」も確かにあります。

しかしそれ以上に、継続的な関与こそがクライアント企業の成長を最大化し、リスクを最小化する最善の方法だと、彼ら自身が信じているからです。

スポット契約が有効な場面もありますが、本気で経営を伸ばし、事業を次のステージに進めたいと考えるなら、「信頼できるパートナー」としての顧問税理士は不可欠な存在です。

7回の失敗という高い授業料を払って、私はようやくその事実にたどり着きました。

この記事が、あなたが遠回りをせず、最短距離で最高のパートナーを見つけるための一助となれば、これほど嬉しいことはありません。

そうだ、税理士を変えよう。

━━━━━━━━━━━━━━━━━━━━━━━━

✓ 私が7回も税理士を変更した理由、それは…

━━━━━━━━━━━━━━━━━━━━━━━━

税理士選びで失敗すると、年間数百万円のキャッシュを失います。

私自身、2人目の税理士の経理処理ミスで社長に役員貸付金1,500万円が発生し、

社長は今も毎月30万円以上を返済し続けています。私が選んだ税理士のミスで、社長に大きな負担をかけてしまいました。

でも、7社目の税理士に出会ってから、年間350万円のキャッシュが残るようになりました。

「税理士を変えたいけど、どうやって探せばいいかわからない…」

だからこそ、私は自らの失敗経験を活かして「税理士ベスト」を創りました。

私のような苦い経験をする経営者を減らしたい。その一心で立ち上げたサービスです。まずは無料で相談してみてください。