「年間350万円のキャッシュが残った」

これは、私が7人目の税理士から提案された節税策を実践した結果です。

その中核が、今回お話しする「経営セーフティ共済」でした。

正直に言うと、以前の私はこの制度を「ただの保険でしょ?」と軽視していました。

しかし、正しい知識と「出口戦略」があれば、これほど強力な節税ツールはありません。

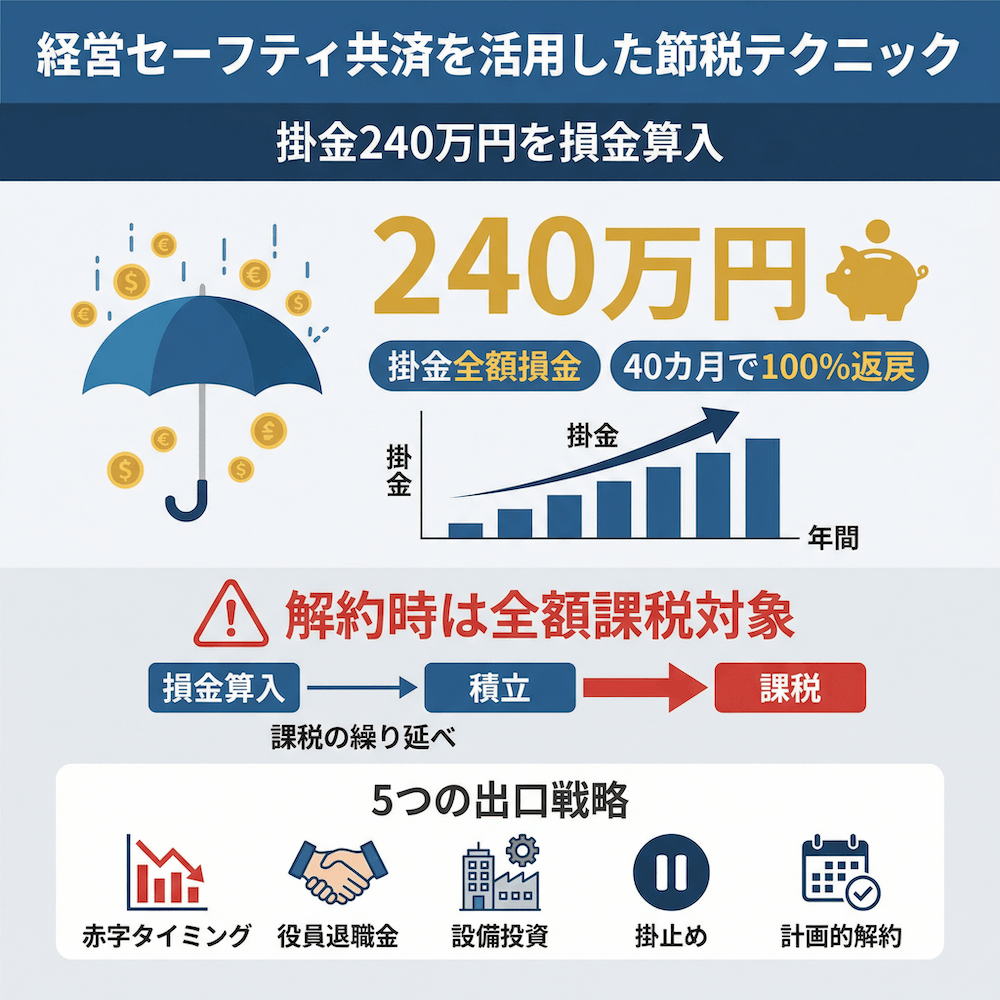

この記事では、7回の税理士変更という回り道で学んだ私が、年間240万円を損金算入し、将来のキャッシュを守るための具体的なテクニックを、実体験ベースで包み隠さずお伝えします。

【この記事の結論】経営セーフティ共済は「出口戦略」がすべて

| 項目 | 内容 |

|---|---|

| メリット(節税効果) | 掛金は年間最大240万円まで、全額を損金に算入できます。これにより、課税所得を圧縮し、短期的な節税が可能です。 |

| 最大の注意点(出口戦略) | 解約時に受け取る手当金は全額が課税対象となります。そのため、役員退職金の支払いや赤字のタイミングなど、計画的な「出口戦略」を立てないと、将来的に大きな税負担が発生します。 |

税理士を変えるだけで

年間100〜300万円のキャッシュ改善

「地元の税理士で妥協」していませんか?都市圏のトップレベル税理士と繋がり、節税・融資・経営革新で会社の資金繰りに差がつきます。

※法人の顧問契約・経営改善に特化したサービスです

※個人の確定申告や相続のみのご相談は受け付けておりません

経営セーフティ共済とは?

まず、経営セーフティ共済(正式名称:中小企業倒産防止共済制度)がどのような制度なのか、基本から押さえていきましょう。

多くの経営者が「節税」のイメージを持っていますが、その本来の目的を知ることが、この制度を正しく活用する第一歩です。

制度の目的:連鎖倒産を防ぐための国のセーフティネット

経営セーフティ共済の本来の目的は、節税ではありません。

取引先が倒産した際に、中小企業が連鎖的に倒産したり、経営難に陥ったりするのを防ぐための制度です。

健全な経営をしていても、取引先の突然の倒産は避けられません。

売掛金が回収できなくなれば、自社の資金繰りは一気に悪化します。

そんな「もしも」の時に、無担保・無保証人で迅速に資金を借り入れできるのが、この共済の最大の役割なのです。

私が「税理士は経営のパートナー」と考える理由の一つが、こうした制度の本来の趣旨から説明してくれる点です。

目先の節税メリットだけでなく、リスク管理という経営の本質からアドバイスをくれる税理士こそ、本当に信頼できる存在だと私は考えています。

節税の仕組み:なぜ掛金が全額損金になるのか

では、なぜこの制度が節税につながるのでしょうか。

その理由は、支払った掛金が税法上、法人の場合は「損金」、個人事業主の場合は「必要経費」として全額認められるからです。

難しい税法の話は抜きにして、経営者目線でシンプルに言うと、「将来のリスクに備えるための保険料が、ついでにその年の税金を安くしてくれる」という仕組みです。

利益が出た期に掛金を支払うことで、課税対象となる所得を圧縮し、結果として法人税や所得税の負担を軽減できるのです。

加入条件:あなたの会社は対象?1分でわかるチェックリスト

経営セーフティ共済は、すべての中小企業が加入できるわけではありません。

以下の主要な条件をクリアしているか、チェックしてみてください。

- 事業継続期間: 継続して1年以上事業を行っていること

- 事業形態: 法人または個人事業主であること

- 規模: 資本金や従業員数が業種ごとに定められた範囲内であること

| 業種 | 資本金の額または出資の総額 | 常時使用する従業員の数 |

|---|---|---|

| 製造業、建設業、運輸業など | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

これらの条件を満たしていれば、基本的に加入資格があります。

自社が対象になるか、すぐに判断できたのではないでしょうか。

【年間240万円の節税効果】経営セーフティ共済のメリットを経営者目線で解説

それでは、経営セーフティ共済がもたらす具体的なメリットを、私の経営者としての視点から解説します。

単なる節税だけでなく、キャッシュフローを守るための強力な武器になる点が魅力です。

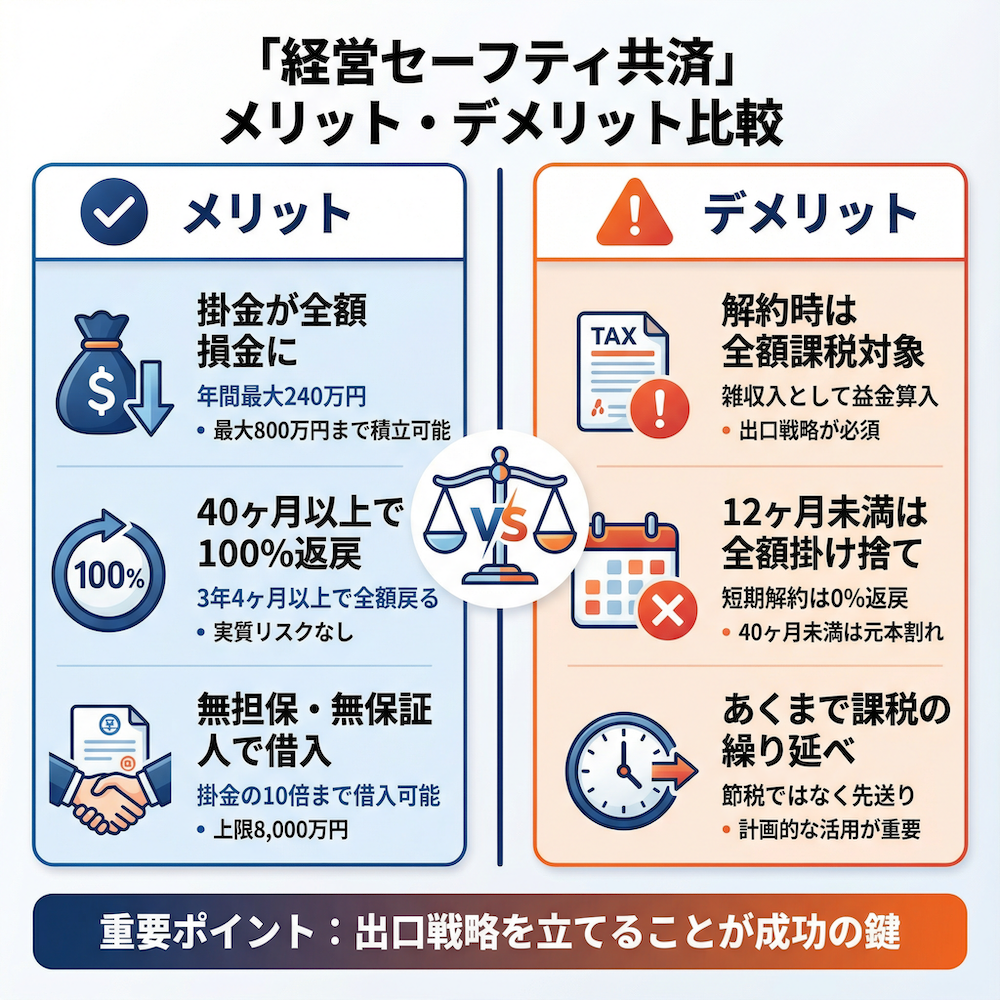

メリット1:掛金が最大800万円まで全額損金にできる

最大のメリットは、やはり掛金の全額が損金になる点です。

掛金は月額5,000円から20万円の範囲で自由に設定でき、年間最大で240万円を損金として計上できます。

例えば、法人税率が約30%の会社が年間240万円を拠出した場合、単純計算で「240万円 × 30% = 72万円」もの税負担を軽減できることになります。

このインパクトは非常に大きく、手元に残るキャッシュを増やす上で絶大な効果を発揮します。

掛金の総額は800万円まで積み立てることが可能です。

メリット2:40カ月以上加入すれば解約時に掛金が100%戻ってくる

さらに魅力的なのが、掛金の返戻率の高さです。

自己都合で解約した場合でも、掛金を40カ月(3年4カ月)以上納めていれば、支払った掛金の全額(100%)が解約手当金として戻ってきます。

つまり、実質的にリスクなく、将来のための貯蓄をしながら、現在の節税メリットを享受できるのです。

ただし、この「戻ってくるお金」には大きな注意点があります。

それについては、後ほどデメリットのセクションで詳しく解説します。

メリット3:無担保・無保証人で借入も可能

この制度には、節税とは別に2種類の貸付制度があります。

1. 共済金の貸付け

取引先が倒産した場合、納付した掛金総額の10倍(上限8,000万円)まで、無担保・無保証人で借入れができます。 これが制度本来の目的です。

2. 一時貸付金

取引先の倒産がなくても、急な資金需要が発生した場合に、解約手当金の95%を上限として借入れができます。

私の経験上、経営においてキャッシュフローは何よりも重要です。

利益が出ていても、手元に現金がなければ会社は立ち行かなくなります。

この「いざという時の保険」機能は、経営者の精神的な安定にも繋がる、非常に価値のあるメリットだと感じています。

【税理士は教えてくれない?】私が痛感した3つのデメリットと注意点

ここからが本題です。

経営セーフティ共済はメリットばかりではありません。

むしろ、これからお話しするデメリットと注意点を理解せずに加入すると、将来的に手痛いしっぺ返しを食らうことになります。

デメリット1:最大の罠!解約手当金は全額「課税対象」になる

この制度における最重要ポイントであり、最大の罠です。

解約時に戻ってくる解約手当金は、全額がその期の「雑収入(益金)」として課税対象になります。

これを知らないと、どうなるか。

例えば、800万円を積み立てて、会社の業績が良い黒字のタイミングで解約したとします。

すると、その期の利益に800万円が丸ごと上乗せされ、多額の法人税が発生してしまうのです。

節税したつもりが、将来もっと大きな税負担となって返ってくる。

まさに「将来の税金爆弾」です。

私も過去、税理士のミスで1,500万円もの役員貸付金が発生し、キャッシュフローに大打撃を受けた苦い経験があります。

その経験から学んだのは、目先の利益だけでなく、将来のキャッシュの動きまで見通すことの重要性です。

この解約時の課税リスクを理解し、対策を立てることこそが、この制度を使いこなす鍵となります。

デメリット2:12カ月未満の解約は「全額掛け捨て」になる

経営セーフティ共済は、短期での解約には非常に厳しい制度です。

掛金の納付月数が12カ月に満たないうちに解約すると、解約手当金は一切支払われず、全額が掛け捨てとなってしまいます。

また、40カ月未満での解約は元本割れします。

- 12カ月未満: 0%(全額掛け捨て)

- 12カ月以上24カ月未満: 80%

- 40カ月以上: 100%

(出典:中小企業基盤整備機構の情報を基に作成)

キャッシュフローを最優先する経営者として、このリスクは無視できません。

加入する際は、少なくとも40カ月間は無理なく支払いを続けられるか、慎重に資金繰りを計画する必要があります。

デメリット3:あくまで「課税の繰り延べ」でしかない

ここまで読んでお気づきの方もいるでしょう。

経営セーフティ共済の本質は、厳密には「節税」ではなく「課税の繰り延べ」です。

掛金を支払った期は損金算入によって税負担が軽くなりますが、解約した期には解約手当金が益金となり、税負担が発生します。

つまり、税金の支払いを将来に先送りしているに過ぎないのです。

この点を正しく理解しているかどうかで、税理士の質も見極められる、というのが私の持論です。

「とにかく節税になりますよ」とメリットだけを強調するのではなく、「これは課税の繰り延べなので、出口戦略が重要です」とリスクまで説明してくれる税理士でなければ、会社の将来を任せることはできません。

【年間240万円】掛金を前納して節税効果を最大化する具体的な手続き

デメリットを理解した上で、それでもこの制度を戦略的に活用したいと考える経営者のために、節税効果を最大化する「前納」というテクニックについて解説します。

「前納」とは?決算前の利益を圧縮するテクニック

「前納」とは、翌年1年分の掛金を前払いすることで、その全額を当期の損金として計上できる仕組みです。

例えば、月額20万円の掛金であれば、最大12カ月分の240万円を一括で支払い、その期の損金に算入できます。

決算月が近づき、「今期は想定以上に利益が出そうだ」というタイミングでこの前納を活用すれば、効果的に利益を圧縮し、その期の税負担を大きく軽減することが可能です。

私も決算予測が出た段階で、税理士と相談して毎年このテクニックを活用しています。

手続きのステップと注意点【締切は毎月5日】

前納の手続きは、以下のステップで進めます。

- 書類の準備: 取引のある金融機関や商工会議所などで「掛金前納申出書」を入手します。

- 書類の提出: 必要事項を記入し、窓口に提出します。

- 締切日: 前納を希望する月の5日(土日祝日の場合は翌営業日)までに、中小機構に書類が到着している必要があります。

この「5日必着」という締切は非常に重要です。

決算月の末に慌てて手続きをしようとしても間に合いません。

余裕を持ったスケジュール管理が不可欠です。

参考: 経営セーフティ共済契約者向けに掛金を前納する手続きのご案内

損金算入に必要な確定申告のポイント

前納した掛金を損金として認めてもらうためには、確定申告の際に特定の書類を添付する必要があります。

法人の場合は、「特定の基金に対する負担金等の損金算入に関する明細書」と「適用額明細書」の2つです。

税理士に任せきりにするのではなく、経営者自身も「この手続きが必要だ」と知っておくことで、申告漏れなどのミスを防ぐことができます。

【最重要】7回税理士を変えた私が辿り着いた「出口戦略」5選

さて、いよいよこの記事の核心である「出口戦略」についてです。

経営セーフティ共済は、解約時に発生する税金をいかにコントロールするかがすべてと言っても過言ではありません。

私が7回の税理士変更を経て辿り着いた、実践的な5つの出口戦略を紹介します。

出口戦略1:会社の赤字タイミングで解約し、利益と相殺する

最もシンプルで分かりやすい出口戦略です。

事業のサイクルの中で、先行投資などで赤字が見込まれる期に解約します。

そうすることで、解約によって発生する利益(雑収入)を、事業の赤字と相殺することができます。

例:

- 事業の赤字:-800万円

- 解約手当金(雑収入):+800万円

- その期の課税所得:0円

この方法を使えば、税負担を発生させることなく、積み立てた800万円を現金化できます。

そのためには、常に自社の経営状況を正確に把握し、数年先を見越した事業計画を立てておくことが重要です。

出口戦略2:役員退職金と相殺する【私のイチオシ】

これは私自身が最も推奨する方法であり、自社でも計画している出口戦略です。

社長や役員が退任する際に支払う「役員退職金」は、税務上、非常に大きな損金として認められます。

この退職金を支払うタイミングで共済を解約し、解約益と相殺するのです。

役員退職金は、通常の給与と比べて税制上大きく優遇されているため、経営者個人にとってもメリットが大きい方法です。

計画的に退職金規定を整備し、適切な金額を設定しておくことが成功の鍵となります。

出口戦略3:大規模修繕や設備投資の費用と相殺する

数年後に工場の機械を入れ替えたり、オフィスの大規模なリニューアルを計画したりしている場合も、絶好の解約タイミングとなり得ます。

これらの多額の設備投資や修繕費は、減価償却費や修繕費として損金になります。

その損金が発生する期に解約手当金をぶつけることで、税負担をコントロールします。

この戦略を成功させるには、事前に長期的な経営計画を立て、顧問税理士と密に共有しておくことが不可欠です。

出口戦略4:掛止め(かけ止め)を活用してタイミングを待つ

掛金が上限の800万円に達した後、すぐに解約する必要はありません。

掛金の引き落としは自動的に止まりますが(これを「掛止め」と言います)、契約自体は継続できます。

掛止め状態のまま、上記で解説したような赤字や大規模投資、役員退職といった最適なタイミングが訪れるのを待つのです。

焦って解約する必要はない、ということを知っておくだけで、精神的な余裕が生まれます。

出口戦略5:【2024年10月改正】解約後2年以内の再加入は損金算入不可に

最後に、非常に重要な制度改正についてです。

2024年10月1日以降、経営セーフティ共済を解約してから2年以内に再加入した場合、その2年間に支払った掛金は損金に算入できなくなりました。

参考: 中小企業倒産防止共済制度の不適切な利用への対応について|中小企業庁

これは、解約と再加入を短期間で繰り返し、利益を操作するような節税スキームを封じるための改正です。

この改正により、安易な解約はできなくなりました。

だからこそ、これまで以上に、加入時に長期的な視点で計画的な出口戦略を立てておくことの重要性が増しているのです。

よくある質問(FAQ)

Q: 個人事業主でも加入できますか?

A: はい、事業を1年以上継続していれば加入可能です。 ただし、掛金を経費にできるのは「事業所得」に関するもののみです。 「不動産所得」の経費にはできないので注意が必要です。

Q: 掛金の変更(増額・減額)はできますか?

A: はい、いつでも可能です。 増額は自由にできますが、減額には事業規模の縮小など一定の条件が必要です。 業績に応じて柔軟に見直すことが、キャッシュフローを安定させるコツです。手続きは顧問税理士か商工会議所などに相談しましょう。

Q: 解約手当金はいつもらえますか?

A: 中小機構によると、書類に不備がなければ、請求書が到着してから通常10日~2週間程度で振り込まれます。 ただし、資金繰り計画には余裕を持っておくことをお勧めします。

Q: 800万円積み立てたら、どうなりますか?

A: 掛金の引き落としは自動的に止まります(掛止め)。 その後は、解約して解約手当金を受け取るか、上記で解説したような最適なタイミングが来るまでそのまま契約を継続しておくかを選択できます。

Q: 税理士に「出口戦略まで考えてない」と言われたらどうすべきですか?

A: 正直に言うと、それは税理士を変更するシグナルかもしれません。

経営セーフティ共済は、出口戦略とセットで初めて意味をなす制度です。

私の7回の税理士変更の経験上、会社の将来のリスクまで一緒に考え、具体的な対策を提案してくれない税理士は、良いパートナーとは言えません。

まとめ

経営セーフティ共済は、単に掛金を払うだけでは「将来の税金爆弾」になりかねない、諸刃の剣です。

重要なのは、加入時に「いつ、どうやって解約するか」という出口戦略まで描いておくこと。

私の7回の税理士変更の経験から断言できるのは、「良い税理士は、必ず出口まで一緒に考えてくれる」ということです。

この記事を参考に、あなたの会社のキャッシュフローを最大化し、未来の成長投資に繋げてください。

もし今の税理士に少しでも不安があれば、「そうだ、税理士を変えよう。」と考えてみるのも一つの手です。

正しいパートナーと共に、賢く制度を活用していきましょう。

━━━━━━━━━━━━━━━━━━━━━━━━

✓ 私が7回も税理士を変更した理由、それは…

━━━━━━━━━━━━━━━━━━━━━━━━

税理士選びで失敗すると、年間数百万円のキャッシュを失います。

私自身、2人目の税理士の経理処理ミスで社長に役員貸付金1,500万円が発生し、

社長は今も毎月30万円以上を返済し続けています。私が選んだ税理士のミスで、社長に大きな負担をかけてしまいました。

でも、7社目の税理士に出会ってから、年間350万円のキャッシュが残るようになりました。

「税理士を変えたいけど、どうやって探せばいいかわからない…」

だからこそ、私は自らの失敗経験を活かして「税理士ベスト」を創りました。

私のような苦い経験をする経営者を減らしたい。その一心で立ち上げたサービスです。まずは無料で相談してみてください。