「税理士に任せているから大丈夫」…正直に言うと、私も昔はそう思っていました。

株式会社ウェブブランディング創業メンバーの佐藤健一です。

しかし、その考えが大きな間違いだったと気づかされたのは、私が選んだ税理士のミスで、社長に1,500万円もの役員貸付金が発生してしまった時です。

法人税の知識がなかったばかりに、取り返しのつかない事態を招いてしまいました。

この記事では、7回の税理士変更という私の痛い失敗談を交えながら、2026年最新の法人税の基礎をどこよりも分かりやすく解説します。

【この記事の結論】法人税の基礎知識 4つのポイント

| 項目 | 結論 |

|---|---|

| 法人税とは? | 会社の「所得(利益ではない)」に対して課される国税です。 |

| 中小企業の税率は? | 年間所得800万円以下の部分は「15%」の軽減税率が適用されます。 |

| どうやって計算する? | 「課税所得 × 税率 − 税額控除」の3ステップで計算します。 |

| 申告・納付はいつまで? | 原則、事業年度終了日(決算日)の翌日から「2ヶ月以内」です。 |

税理士を変えるだけで

年間100〜300万円のキャッシュ改善

「地元の税理士で妥協」していませんか?都市圏のトップレベル税理士と繋がり、節税・融資・経営革新で会社の資金繰りに差がつきます。

※法人の顧問契約・経営改善に特化したサービスです

※個人の確定申告や相続のみのご相談は受け付けておりません

なぜ経営者が法人税を知るべきなのか?私の失敗談から学ぶ教訓

税金の話というと、すぐに「税理士に任せればいい」と考える経営者は少なくありません。

かつての私もそうでした。

しかし、その考えがどれほど危険か、私は身をもって体験しました。

ここでは、私が犯した致命的なミスと、そこから学んだ教訓をお話しします。

私が招いた「役員貸付金1,500万円」という致命的ミス

あれは会社が成長し始めた創業3年目のこと。

私は「レスポンスの速さ」と「親しみやすさ」だけで、2人目となる若手の税理士を選びました。

しかし、彼には致命的に経験と知識が不足していました。

問題が発覚したのは、法人化後の税務処理です。

社長が会社の経費として立て替えた支払いや、会社の通帳から支払った経費の一部が、誤って「社長個人への貸付金」として処理され続けていたのです。

単純な経理処理のミスが積み重なり、気づいた時には社長個人が会社から1,500万円を借りているという、ありえない帳簿上の事実が出来上がっていました。

税務上、役員貸付金は非常に問題視されます。

会社は社長から利息を受け取らねばならず、その利息は会社の収益として課税対象になります。

もし返済が滞れば、社長への賞与とみなされ、社長個人に多額の所得税が課されるリスクさえありました。

このミスを是正するためには、膨大な時間と労力がかかりました。

そして何より、私が選んだ税理士のミスのせいで、社長は今もなお、実際には借りていないお金を会社に分割で「返済」し続けています。

この経験は、私の脳裏に深く刻み込まれました。

「税理士任せは、会社を滅ぼす」と。

「知らない」では済まされない!法人税知識が会社を守る盾になる

税務調査が入った時、「税理士がやったことなので分かりません」という言い訳は一切通用しません。

税務署が対峙するのは税理士ではなく、経営者であるあなたです。

納税の最終的な責任は、すべて経営者が負います。

税理士はあくまで経営のパートナーであり、あなたの会社の意思決定者ではありません。

もし税理士が間違った処理をしても、それを見抜けずに承認したのは経営者自身です。

法人税の基礎知識があれば、私はあの時、月次の試算表を見て「なぜ役員貸付金がこんなに増えているんだ?」と疑問を持つことができたはずです。

法人税の知識は、いわば会社の「盾」です。

意図せぬ追徴課税やペナルティから会社を守り、健全な経営を維持するために、経営者自身が最低限の知識で武装する必要があります。

年間350万円のキャッシュ改善!知識が利益を生む武器になる

失敗から学んだ私は、税理士を慎重に選び直し、自らも税務会計の勉強を始めました。

そして7人目にして、ようやく理想の税理士と出会うことができました。

現在の税理士とタッグを組んでから、会社のキャッシュフローは劇的に改善しました。

例えば、以下のような施策を実行しました。

- 役員報酬の最適化:

会社の利益予測に基づき、法人税と個人の所得税・社会保険料の合計が最も少なくなる役員報酬額をシミュレーションし、設定しました。 - 経費の見直し:

交際費や福利厚生費など、税法上のルールを正しく理解し、認められる経費を漏れなく計上しました。 - 節税制度の活用:

小規模企業共済や経営セーフティ共済など、これまで活用していなかった制度を計画的に導入しました。

これらの施策は、私が法人税の知識を身につけ、税理士と対等に議論できたからこそ実現できたことです。

結果として、年間で約350万円ものキャッシュが会社に残り、新たな投資や人材採用に回せるようになりました。

法人税の知識は、守りの「盾」であると同時に、会社の利益を最大化する「武器」にもなるのです。

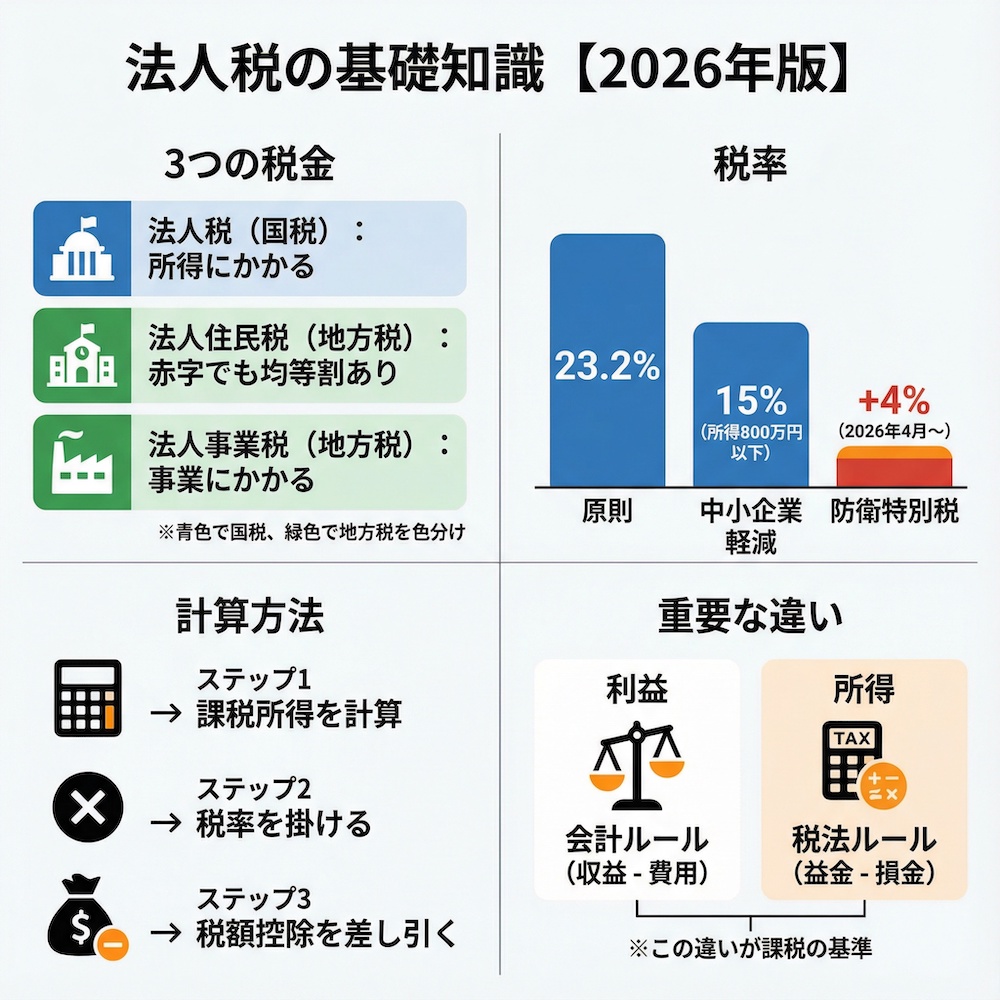

【2026年最新】法人税とは?3つの税金の基本を理解しよう

「法人税」と一言で言っても、会社が支払う税金は実際には複数の種類があります。

まずは、経営者が最低限知っておくべき3つの主要な税金について、その違いを理解しましょう。

法人税は会社の「所得」にかかる国税

法人税は、会社の事業活動によって得られた「所得」に対して課される国税です。

ここで重要なのは、会計上の「利益」と税法上の「所得」はイコールではない、という点です。

利益と所得の違い

- 利益: 会社の会計ルール(企業会計)で計算される「収益 − 費用」。

- 所得: 税金のルール(税法)で計算される「益金 − 損金」。

例えば、会計上は「費用」として計上できる交際費も、税法上は一定額までしか「損金」として認められません。

この差を調整して「所得」を計算し、その所得に税率を掛けて法人税額を算出します。

私も創業当初は「赤字(利益がマイナス)なら税金はゼロ」と単純に考えていましたが、この「利益」と「所得」の違いを理解していなかったための勘違いでした。

法人住民税:赤字でも支払い義務がある地方税

法人住民税は、会社が事業所を置いている都道府県と市町村に納める地方税です。

これは2つの要素で構成されています。

- 法人税割:

法人税の額を基に計算される部分。法人税がゼロ(赤字など)であれば、この部分もゼロになります。 - 均等割:

会社の資本金や従業員数に応じて定額で課される部分。

最も注意すべきは「均等割」です。

これは会社の規模に応じて課税されるため、たとえ会社が赤字であっても支払い義務が発生します。

「赤字だから税金は一切かからない」というのは間違いで、最低でもこの法人住民税の均等割(東京23区の場合、最低でも年間7万円)は納めなければなりません。

法人事業税:事業を行うこと自体にかかる地方税

法人事業税は、会社が事業を行うことに対して、事業所のある都道府県に納める地方税です。

これも基本的には会社の「所得」を基に計算されます。

法人事業税の大きな特徴は、支払った事業税を翌年の経費(損金)に算入できる点です。

これにより、将来の法人税負担を軽減する効果があります。

この特徴は、キャッシュフロー計画を立てる上で重要なポイントとなります。

| 税金の種類 | 納税先 | 課税対象の基本 | 赤字の場合 |

|---|---|---|---|

| 法人税 | 国 | 所得 | 納税なし |

| 法人住民税 | 都道府県・市町村 | 法人税額+資本金等 | 均等割の納税義務あり |

| 法人事業税 | 都道府県 | 所得 | 納税なし |

2026年最新の法人税率は?中小企業の軽減税率をフル活用しよう

法人税額を計算する上で、最も基本となるのが「税率」です。

税率は会社の規模(資本金)や所得金額によって異なります。

自社に適用される税率を正しく理解することが、納税額を予測し、資金繰りを計画する第一歩です。

原則の法人税率は23.2%

資本金が1億円を超える普通法人の法人税率は、原則として23.2%です。

所得の金額にかかわらず、一律でこの税率が適用されます。

【重要】資本金1億円以下の中小企業は軽減税率が適用される

多くの経営者にとって最も重要なのが、中小企業向けの特例です。

資本金1億円以下の法人(中小法人)には、所得金額に応じて軽減税率が適用されます。

- 年間所得800万円以下の部分:15%

- 年間所得800万円超の部分:23.2%

この軽減税率は、2027年3月31日までに開始する事業年度まで適用が延長されています。

原則の税率(本則は19%)よりも低い15%が適用される、非常に有利な制度です。

参考: 法人税率の軽減 | 中小企業庁

例えば、年間所得が800万円の場合、税率は23.2%ではなく15%が適用されます。

その差は8.2%。

税額にすると、800万円 × (23.2% - 15%) = 65.6万円もの差になります。

この差が会社のキャッシュにどれだけ大きな影響を与えるか、お分かりいただけるでしょう。

【2026年4月〜】防衛特別法人税に注意

2026年4月1日以後に開始する事業年度からは、新たに「防衛特別法人税」が導入される点に注意が必要です。

これは、既存の法人税額に対して4%の税率が上乗せされる「付加税」という形式をとります。

ただし、中小企業への配慮として、課税の基となる法人税額から500万円が控除されます。

計算式:

(各事業年度の法人税額 − 500万円) × 4.0%

この控除があるため、年間の法人税額が500万円以下の企業は、実質的に防衛特別法人税の負担は発生しません。

中小企業の軽減税率(15%)を考慮すると、所得が約3,333万円(500万円 ÷ 15%)を超えるまでは、この新たな税負担を心配する必要は低いと言えるでしょう。

参考: 防衛特別法人税が創設されました

初心者でも簡単!法人税の計算方法3ステップ

「税金の計算」と聞くと難しく感じるかもしれませんが、基本的な流れは3つのステップに分けられます。

この流れを理解しておけば、税理士から提示される決算書の数字が何を意味するのか、より深く理解できるようになります。

ステップ1:課税所得を計算する(利益 ≠ 所得)

最初のステップは、法人税の課税対象となる「課税所得」を算出することです。

前述の通り、会計上の「利益」と税法上の「所得」は異なります。

決算書に記載された「当期純利益」を基に、税法独自のルールに従って調整(これを税務調整と呼びます)を行います。

- 益金算入:

会計上は収益ではないが、税法上は収益(益金)とみなすものを利益に加算する。 - 損金不算入:

会計上は費用だが、税法上は経費(損金)と認められないものを利益に加算する。(例:役員賞与の一部、交際費の限度超過額など) - 損金算入:

会計上は費用ではないが、税法上は損金とみなすものを利益から減算する。 - 益金不算入:

会計上は収益だが、税法上は益金とみなさないものを利益から減算する。(例:受取配当金の一部など)

計算式:

課税所得 = 当期純利益 + 益金算入額 − 益金不算入額 + 損金不算入額 − 損金算入額

私も過去に、交際費の上限額を知らずに使いすぎてしまい、税務調査で損金不算入を指摘されかけた苦い経験があります。

この税務調整こそが、経営者が税金の基礎を学ぶべき大きな理由の一つです。

ステップ2:課税所得に税率を掛けて法人税額を算出する

課税所得が確定したら、次のステップは税率を掛けて法人税額を計算します。

ここでは、資本金1億円以下の中小企業を例に、具体的な計算を見てみましょう。

【計算例1:課税所得が500万円の場合】

所得の全額が800万円以下なので、軽減税率15%が適用されます。500万円 × 15% = 75万円

法人税額:75万円

【計算例2:課税所得が1,000万円の場合】

所得のうち800万円までと、それを超える部分で税率が変わります。

- 800万円以下の部分:

800万円 × 15% = 120万円 - 800万円超の部分:

(1,000万円 - 800万円) × 23.2% = 46.4万円 - 合計:

120万円 + 46.4万円 = 166.4万円

法人税額:166.4万円

このように、自社の所得がどの区分に該当するかで、適用される税率が大きく変わってきます。

ステップ3:税額控除を差し引いて最終的な納税額を確定する

法人税額を計算した後、最後に特定の条件を満たすことで適用できる「税額控除」を差し引きます。

税額控除は、算出した税額から直接マイナスできるため、非常に節税効果の高い制度です。

中小企業が活用できる代表的な税額控除には、以下のようなものがあります。

- 賃上げ促進税制:

従業員の給与を引き上げた場合に、その増加額の一部を法人税額から控除できる制度。 - 中小企業投資促進税制:

特定の機械装置などを取得した場合に、取得価額の7%を税額控除できる制度(資本金3,000万円以下の場合)。 - 研究開発税制:

試験研究費の総額に一定割合を乗じた金額を税額控除できる制度。

これらの制度は、国の政策目標(賃上げや設備投資の促進など)に沿った経営を行う企業を税制面で優遇するものです。

「使える制度を知っているかどうかで、納税額が大きく変わります」。

税理士と相談し、自社が活用できる制度がないか積極的に検討することが重要です。

法人税の申告と納付はいつまで?期限とペナルティを解説

法人税は、計算して終わりではありません。

定められた期限内に税務署へ申告し、納税を完了させる必要があります。

このスケジュール感を掴んでおくことは、経営者にとって非常に重要です。

申告と納付の期限は「事業年度終了の翌日から2ヶ月以内」

法人税の申告と納付の期限は、原則として「事業年度の終了する日(決算日)の翌日から2ヶ月以内」です。

- 3月31日決算の会社 → 5月31日

- 9月30日決算の会社 → 11月30日

- 12月31日決算の会社 → 翌年2月末日

私も創業期はこのスケジュール感が掴めず、決算日間際になって慌てて資料を準備した経験があります。

決算業務には時間がかかるため、余裕を持ったスケジュール管理が不可欠です。

中間申告とは?予定納税の仕組み

前年度の法人税額が20万円を超えた法人は、事業年度の途中で税金を前払いする「中間申告(予定納税)」を行う義務があります。

これは、事業年度が始まってから6ヶ月を経過した日から2ヶ月以内に、その時点までの税額を申告・納付する制度です。

中間申告の方法は2種類あります。

- 予定申告:

前年度の法人税額の半分を納付する方法。計算が簡単なため、多くの企業がこの方法を選択します。 - 仮決算:

事業年度開始から6ヶ月間を一つの期間とみなし、実際に決算(仮決算)を行って納税額を計算する方法。 業績が悪化している場合、この方法を選ぶと納税額を抑えられる可能性があります。

期限を過ぎるとどうなる?延滞税などの重いペナルティ

もし申告・納付期限を過ぎてしまうと、本来の税額に加えてペナルティとして附帯税が課されます。

- 無申告加算税:

期限内に申告しなかった場合に課される。 - 過少申告加算税:

申告した税額が本来より少なかった場合に課される。 - 延滞税:

納付が遅れた日数に応じて、利息のように課される。

これらのペナルティは、会社のキャッシュフローを圧迫するだけでなく、金融機関からの信用低下にも繋がります。

税金のペナルティは、会社の信用問題にも直結します。正直、これは本当に避けたい事態です。

期限の遵守は、経営の基本中の基本と心得ましょう。

よくある質問(FAQ)

ここでは、経営者の方からよく寄せられる法人税に関する質問にお答えします。

Q: 赤字決算の場合、法人税の申告は必要ですか?

A: はい、必ず必要です。

法人税の納税額はゼロになりますが、申告自体は義務です。

また、法人住民税の均等割は赤字でも発生します。

さらに、青色申告をしていれば赤字(欠損金)を最大10年間繰り越せるので、将来黒字になった際にその黒字と相殺して節税するために、申告は必須です。

Q: 「利益」と「所得」は何が違うのですか?

A: 「利益」は会計上の儲け(収益 − 費用)、「所得」は税法上の儲け(益金 − 損金)です。

会計上は費用として認められても、税法上は費用(損金)と認められないものがあるため(例えば交際費の一部など)、両者の金額は一致しないのが一般的です。

法人税は、この「所得」に対して課税されます。

Q: 中小企業が使える簡単な節税方法はありますか?

A: はい、いくつかあります。

例えば、取得価額が30万円未満の資産を一括で経費にできる「少額減価償却資産の特例」や、取引先の倒産に備えつつ掛金を全額経費にできる「経営セーフティ共済(中小企業倒産防止共済)」への加入は、多くの企業が活用しています。

ただし、節税は会社の状況に合わせて計画的に行うことが重要です。

必ず税理士などの専門家と相談してください。

Q: 法人税の申告期限は延長できますか?

A: はい、定款で「事業年度終了後3ヶ月以内に株主総会を開く」と定めている場合など、特定の条件下で税務署に「申告期限の延長の特例の申請書」を提出することで、申告期限を1ヶ月延長できます。

ただし、延長されるのは申告期限だけで、納付期限は原則として延長されません。

納付が遅れると利子税がかかるため注意が必要です。

Q: 税理士にすべて任せていても大丈夫ですか?

A: 私の経験から断言しますが、危険です。

税理士も人間なのでミスをしますし、専門分野や得意・不得意も様々です。

最終的な経営判断と責任は、経営者自身にあります。

基礎知識を持った上で、税理士を「経営のパートナー」として活用することが、会社を成長させ、リスクから守る最善の方法です。

まとめ

ここまで法人税の基礎知識について、私の失敗談を交えながら解説してきました。

正直に言うと、税金の話は複雑で面倒に感じるかもしれません。

しかし、私が1,500万円の役員貸付金問題で学んだのは、「経営者の無知は罪である」ということです。

法人税の基礎を理解することは、単なる節税のためだけではありません。

会社のキャッシュフローを正確に把握し、適切な経営判断を下し、そして何より会社と従業員、自分自身を守るために不可欠です。

この記事が、あなたが税理士と対等に話し、力強く会社を経営していくための一助となれば幸いです。

そうだ、税理士を変えよう。

そして、経営者として成長しよう。

━━━━━━━━━━━━━━━━━━━━━━━━

✓ 私が7回も税理士を変更した理由、それは…

━━━━━━━━━━━━━━━━━━━━━━━━

税理士選びで失敗すると、年間数百万円のキャッシュを失います。

私自身、2人目の税理士の経理処理ミスで社長に役員貸付金1,500万円が発生し、

社長は今も毎月30万円以上を返済し続けています。私が選んだ税理士のミスで、社長に大きな負担をかけてしまいました。

でも、7社目の税理士に出会ってから、年間350万円のキャッシュが残るようになりました。

「税理士を変えたいけど、どうやって探せばいいかわからない…」

だからこそ、私は自らの失敗経験を活かして「税理士ベスト」を創りました。

私のような苦い経験をする経営者を減らしたい。その一心で立ち上げたサービスです。まずは無料で相談してみてください。